La aparente paradoja del BCE

Redacción Mapfre

En busca de la estabilidad financiera

Cuanto más sube la inflación en EEUU más bajista debe situarse la política del BCE. Esta aparente paradoja surge de intentar explicar cómo funciona la autoridad monetaria europea a la luz de su reunión del 10 de junio. Sorprendió con un tono mucho más bajista de lo que esperaban los inversores, pero dos cosas quedaron claras. Lo primero, que la principal variable que sigue el BCE es la inflación subyacente, y la misma va a seguir muy reducida durante muchos años. Por tanto, están convencidos, como muchos analistas, de que los desarrollos actuales son meramente temporales. Lo segundo, y mucho más importante, es que eso les libera para perseguir el otro objetivo del Banco (ahora el principal) que es la estabilidad financiera.

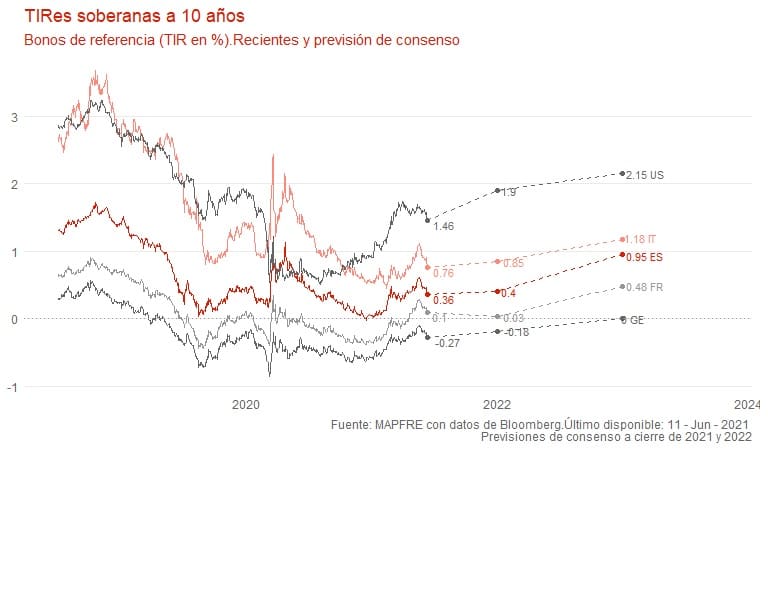

El objetivo real es mantener las TIRes muy bajas

En la práctica, y después de lo ocurrido en los últimos años, hemos llegado a que la estabilidad financiera se identifica con impedir subidas en las curvas de TIRes. En teoría no debería ser así. Un mercado sano permite la fluctuación libre de los precios. Pero en el contexto actual, dicha subida amenazaría, por un lado, las finanzas públicas de los estados de la UE, en un momento en el que parece necesaria una política fiscal expansiva, y hay que pagarla.

Además, inundar el sistema de euros indirectamente devalúa la deuda; la reduce en términos reales. Al contrario de la creencia popular la devaluación de la deuda no se produce por inflación de IPC sino por inflación monetaria, especialmente cuando esa deuda está cada vez más en manos de la misma entidad que fabrica la divisa. Al mismo tiempo, facilitar ese gasto y evitar titulares alarmistas contribuye a consolidar gobiernos moderados en Europa en detrimento de los euroescépticos, los cuales también amenazarían dicha estabilidad. El caso de Italia es paradigmático.

Por otro lado, una eventual subida sostenida de las curvas también amenaza la posición de capital de los bancos europeos. La misma se ha revelado como uno de los eslabones más débiles del sistema (paradójicamente, precisamente la subida les permitiría volver a su negocio tradicional, pero esto parece importarle menos al BCE). Cualquier amenaza para dicha posición de capital es un riesgo directo para la susodicha estabilidad financiera. De ahí la situación en la que se ve aprisionada la autoridad monetaria y los propios bancos comerciales.

A su vez, mantener las curvas bajas contribuye a moderar el valor del euro. El dólar se ha depreciado con fuerza porque su banco central insiste en la impresión masiva de moneda, incluso en presencia de IPCs elevados. Lo normal es que conforme avance el año, esa situación cambie y el dólar se aprecie, en detrimento del euro. Pero mientras, el euro está posiblemente por encima de lo que le gustaría al BCE. Por tanto, insistir en que se van a fabricar euros en gran cantidad durante mucho más tiempo contribuye a presionar la divisa europea hacia abajo facilitando así, en apariencia, la recuperación europea.

La paradoja no es más que una apuesta a la temporalidad de la subida de la inflación

En resumen, mientras no haya una certeza de subidas muy pronunciadas en la inflación subyacente europea, el principal objetivo del BCE es mantener las TIRes bajas contra viento y marea. Cuando sube con fuerza la inflación en EEUU, se produce un efecto arrastre al alza en las curvas europeas que, si lo anterior es cierto, el BCE se ve obligado a compensar reafirmando su compromiso con los estímulos, e incluso aumentándolos. Es obviamente un ejercicio muy peligroso, puesto que implica seguir sujetando los precios del mercado frente a fuerzas opuestas cada vez más poderosas. Pero realizable, en tanto que el volumen de compras del BCE es suficiente para absorber más de la emisión neta de los gobiernos de la Eurozona durante este año. Es, además, una apuesta a favor de que la inflación subyacente europea no subirá y/o la americana volverá a bajar. Quizá se equivoquen, o quizá no, pero tienen margen suficiente para mantener la apuesta durante muchos meses.

Alberto Matellán, Economista Jefe de MAPFRE Inversión