El barómetro del estrés sistémico del BCE, al alza

Redacción Mapfre

Otros Datos Macro:

- ISM Manufacturero EE.UU. (Sept): 50,9 Vs 52,8 anterior. El subíndice de nuevos pedidos y empleo cayeron por debajo del nivel de 50 (47,1 y 48,7 respectivamente).

- Índice de precios a la producción Eurozona (Agosto): +5%MoM situando la tasa interanual en el 43,3% Vs 38% del mes anterior.

- Número de vacantes laborales sin cubrir en EE.UU.: 10,05Millones de empleo Vs 11,7Millones del mes anterior. La ratio entre ofertas de empleo y desempleados baja del 2x hasta situarse en el 1,7x (la media anterior a la pandemia era del 1,2x).

- ISM Servicios EE.UU. (Sept): 56,7 Vs 56,9 anterior.

- Ventas minoristas Eurozona (Agosto): caen un 0,3% en el mes y sitúan la tasa interanual en el -2%.

Esta semana:

- Hoy Lunes conoceremos datos sobre la masa monetaria en China del mes de Septiembre que servirán para saber si el gobierno chino está llevando a cabo medidas para paliar el frenazo económico que sufre el país.

- El Martes evaluaremos la confianza de las pequeñas y medianas compañías en EE.UU.. del mes de Septiembre.

- Para el Miércoles tendremos datos de producción industrial de la Eurozona de Agosto y el índice de precios a la producción de EE.UU. del mes de Septiembre.

- El Jueves, toda la atención recaerá sobre el dato de inflación de Septiembre en EE.UU. para el que se espera un alza del 0,2%.

- El Viernes, ventas minoristas en EE.UU. y confianza de la Universidad de Michigan.

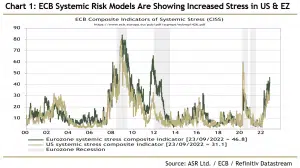

Gráfico de la semana:

A lo largo de la semana las acciones del banco suizo Credit Suisse se desplomaban por los rumores acerca de su viabilidad económica. Además, el mal funcionamiento de algunos fondos de pensiones en Reino Unido tras la volatilidad de su cartera de bonos gubernamentales provocó que muchos inversores empezaran a señalar los daños colaterales de una política monetaria tan restrictiva por parte de los Bancos Centrales avisando así de la posibilidad de un fallo sistémico en el mercado de capitales. El BCE publica un índice que pretende recoger el stress sistémico tanto de la Eurozona como de EE.UU. y los recientes movimientos han provocado que esta referencia se haya incrementado considerablemente.