El BCE va por delante del mercado

Redacción Mapfre

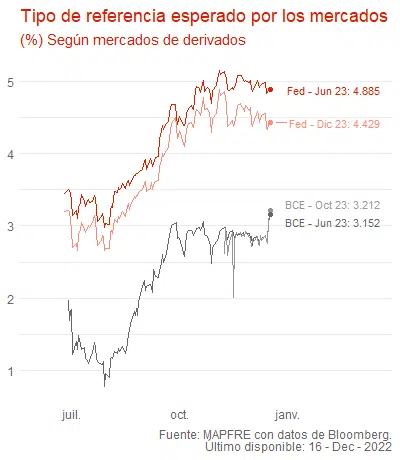

La semana pasada, el BCE sostuvo un discurso alcista. Esto muestra la incoherencia de la que hemos hablado de manera reciente: el consenso de inflación y de tipos del BCE en Europa es incompatible. Con una inflación esperada del 6% para 2023, según el consenso de Bloomberg, no se puede pensar que el BCE parará las subidas en el 3%. Por tanto, o cambia la expectativa de inflación o cambia la de tipos, con consecuencias para el mercado.

El lenguaje de Lagarde fue claramente agresivo. Dijo que el BCE “is not pivoting” o que un tipo del 3% “claramente no es suficiente”. Además, las previsiones económicas del BCE lo confirman. A pesar de que el crecimiento es muy bajo, ven el mercado laboral tenso y la inflación elevada.

Por tanto, el mercado incrementó la tasa esperada de tipos, con consecuencias negativas tanto para los bonos como para las acciones. Pero muy poco. Si el discurso de Lagarde es correcto, la tasa terminal del BCE debería situarse claramente por encima del 3%. Por tanto, todavía le queda mucho recorrido. Y la liquidez sufrirá más. Pero eso corregiría la incoherencia de la que hemos hablado.

Por el contrario, el discurso podría ser sólo una advertencia al mercado y no real. En ese caso, tendríamos un problema de otro tipo y menos inmediato: la credibilidad del BCE. Porque su discurso no se ajustaría a sus intenciones reales y porque se está enfrentando por primera vez en su historia a una inflación muy elevada. Este problema es mucho peor.

Por eso creo que el discurso va en serio. Como consecuencia, las curvas de rendimiento europeas deberían subir e invertirse aún más. Y esto también puede implicar un cambio en el mercado de renta variable. Las empresas que se han beneficiado de la espera de un "pivote” en los dos últimos meses podrían sufrir. Por otra parte, la situación favorece a las empresas más resistentes a un entorno de tipos al alza.

Japón, rumbo a la normalidad

Japón, rumbo a la normalidad

Esta semana el Banco de Japón ha sorprendido a los mercados, no modificando los tipos sino aumentando el margen de variación que permite para la curva de tipos de la deuda soberana nipona, de 25 puntos básicos a 50 puntos básicos. En la práctica, esto significa un ligero endurecimiento de su política monetaria y consecuentemente un aumento del valor del yen. Además, esta evolución de la divisa puede ser inflacionista para el resto del mundo. Lo más chocante es el momento, finales de año, con liquidez muy reducida y muchas carteras ya cerradas. Probablemente lo haya elegido para reforzar el mensaje, porque ahora los movimientos pueden ser exagerados; por tanto habrá que tomarlo con pinzas, pero sin obviar el mensaje de endurecimiento que al final es lo que cuenta.

Texto escrito por Alberto Matellán, economista jefe de MAPFRE Inversión. Publicado en Expansión.