Elecciones y política monetaria marcan el rumbo inversor

Redacción Mapfre

Una cosa está clara: la macroeconomía sigue siendo una parte importante de la evolución de los mercados en este 2024. A diferencia del año anterior, donde la inflación era la única variable influyente, este año estamos viendo como el crecimiento y el mercado laboral centran el foco de atención.

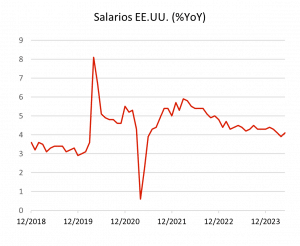

Comenzábamos el año con un primer trimestre de desacoplamiento entre la fortaleza de la economía americana y la debilidad en Europa lo que provocó una mayor amplitud en los mercados de acciones y animando a los inversores a buscar oportunidades fuera de las “aburridas” 7 magníficas. Pero este movimiento parece estar empezando a deshacerse empujado en primer lugar por unos peores datos económicos en el país americano y en segunda instancia por una inflación aún en niveles incómodos que por lo visto en los datos del mercado laboral publicados el viernes pasado, seguirá dando dolores de cabeza (Ingresos medios por hora: 0,4% mensual Vs 0,2% anterior; Creación de Empleo: 272M Vs 165M anterior revisado).

En Europa, se está comenzando a recorrer el camino opuesto, en el cual la mejora económica está impulsando el optimismo aunque con cierta cautela debido a que el componente de servicios y el empleo siguen ofreciendo soporte a los precios. En esta dirección fueron las palabras de la presidenta del BCE, Christine Lagarde, en la rueda de prensa posterior a la reunión del organismo donde se decidió el primer recorte de tipos de los últimos 8 años. Lagarde comentó que la decisión de recortar se justificaba bajo los avances observados en materia de desinflación pero acorde a los últimos datos macro también avisaba de que esta reducción no marcaba el inicio de un ciclo de recortes. Este tono algo más duro del habitual fue justificado con la revisión al alza del organismo en materia de crecimiento e inflación, lo que ha terminado por enfriar las expectativas de recortes para lo que resta de 2024.

Renta Variable

Semana de continuación en los índices americanos (S&P 500 +1,32%) donde el protagonismo parece haber vuelto a las grandes tecnológicas (si es que alguna vez lo perdieron) y donde también se observa cierta indecisión del inversor en cuanto a la toma de riesgo marcada esta por una desaceleración del crecimiento económico y unos recortes de tipos que no terminan por llegar. Las bolsas europeas parecen estar recuperando el favor de los inversores (Euro Stoxx 50 +1,36%) impulsadas por un mayor dinamismo económico que, aunque se demuestre débil, es suficiente para justificar la entrada en un mercado con unas valoraciones más deprimidas. En los mercados emergentes la evolución estuvo marcada por los resultados de las elecciones en India donde el partido liderado por el actual presidente (Narendra Modi) no consiguió revalidar la mayoría absoluta lo que no gustó a los inversores pero el posterior acuerdo alcanzado con la oposición logro levantar a los mercados indios que finalizaron la semana cerrando en niveles cercanos al +3,5%. Otro resultado electoral importante fueron los comicios en Mejico, en las que salió victorioso el partido liderado por Claudia Sheinbaum y de las que cabe destacar el mal hacer de la bolsa mejicana que tras conocerse la amplia mayoría acabó cerrando casi un 4% abajo.

Renta Fija

Los rendimientos de las curvas a uno y otro lado del atlántico están siendo muy marcadas por la evolución económica pero también, como ya hemos comentado en el texto principal del informe, por la tirantez del mercado de empleo. El viernes conocíamos las nuevas publicaciones de empleo en Estados Unidos que sorprendieron al mercado repuntando al alza y provocaron un rápido ajuste de las tires en los bonos americanos que llegaron a incrementarse hasta los 15pb en el momento de conocerse los datos. Los rendimientos de los bonos de la Eurozona ya estaban subiendo el día anterior debido a que, a pesar del recorte de tipos anunciado por parte del Banco Central Europeo, el tono utilizado por Lagarde fue algo más duro de lo esperado. Respecto de los activos de riesgo, tanto el crédito, muy apoyado por el buen hacer de las empresas y la mejora económica, como la deuda periférica, donde parece sigue habiendo optimismo de que si algo ocurre el BCE saldrá al rescate, siguen en diferenciales muy bajos incluso por debajo de sus medias históricas.

Divisas y Materias Primas

Leve revalorización del dólar tras los datos de empleo el viernes. Por otro lado, el barril de petróleo no consigue remontar pese al fuerte compromiso mostrado por la OPEP+, que decidió extender los recortes de oferta hasta finales del año 2025.

Esta Semana…

Protagonismo para el dato de IPC en Estados Unidos y la reunión de la Reserva Federal donde no se espera que se tome ninguna decisión, pero que podría ser relevante para evaluar un posible recorte en septiembre. Por último, destacar también la reunión del Banco de Japón.

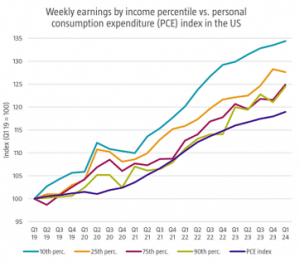

Gráfico de la Semana

El crecimiento de los salarios está superando el aumento de los precios en toda la distribución salarial en Estados Unidos. Los economistas dirían que los consumidores están experimentando un "crecimiento salarial real", es decir, que pueden comprar más bienes y servicios con sus ingresos, mientras que los empleados de los grupos de ingresos más bajos están experimentando el mayor incremento. Por ejemplo, los asalariados del percentil 10 vieron aumentar sus salarios un 34% entre el primer trimestre de 2019 y el primer trimestre de 2024, en comparación con un aumento de los precios al consumidor del 19% durante el mismo período. crecimiento en toda la distribución salarial, con salarios creciendo un 3,8% frente a un aumento de los precios del 2,6%.