La IA generativa afectará a los trabajadores de los sectores tecnológico, comunicación y financiero

Redacción Mapfre

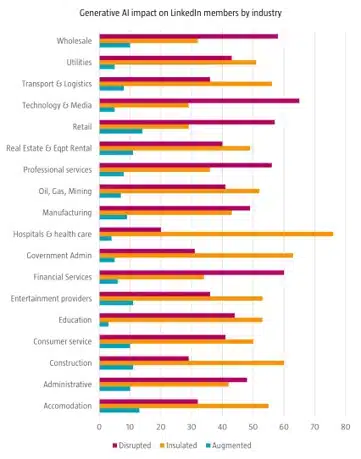

La semana pasada estuvo marcada por la compañía Nvidia y el asentamiento de la percepción de que la inteligencia artificial cambiará nuestras vidas. Según un estudio reciente de Microsoft, el 55% de los miembros actuales de la comunidad LinkedIn se verán impactados por la IA generativa. El sector tecnológico, comunicación y servicios financieros son los más expuestos a esta disrupción.

Toda la atención de la última semana estaba puesta en la presentación de resultados de la compañía norteamericana de semiconductores Nvidia, evento que se alzó a la categoría de dato macroeconómico con mucha relevancia.

Y el resultado no decepcionó: la compañía basada en San Clara (California) aumentó sus ingresos en un 235% con respecto al cuarto trimestre del año anterior y el crecimiento del beneficio por acción fue del 12%, superando en ambas partidas las previsiones de los analistas. La acción subió un 16% tras publicar sus cuentas haciendo aumentar su capitalización de mercado en más de 277.000 millones de dólares, lo que supone la mayor ganancia en capitalización de la historia.

El resultado de la compañía y las palabras de su CEO, Jensen Huang, haciendo referencia a que la IA había alcanzado un punto de inflexión por estar ya presente en un amplio abanico de industrias y sectores, alentó a las Bolsas de todo el mundo y tuvimos un festival de máximos en varios índices: Nikkei, DAX, CAC, Stoxx 600 y el propio S&P500.

Todo ello se produce a la vez que las economías parecen estar empezando a sentir la fatiga de unos tipos de interés más altos con una recesión técnica en Reino Unido y Japón y un crecimiento que languidece en la zona euro. A este respecto, los PMIs preliminares del mes de febrero fueron mejores que los del mes anterior, con un repunte en el sector servicios en la Eurozona que tranquilizó a los más pesimistas, aunque el atisbo de rebote que se venía observando en el sector manufacturero no parece consolidar su tendencia.

Renta variable

Semana de alzas generalizadas para las principales bolsas mundiales, alentadas por los buenos resultados de Nvidia y el entusiasmo que empieza a generar la inteligencia artificial como fuente de aumento de la productividad, lo que permitiría rebajar la inflación sin dañar el crecimiento. Las mayores ganancias fueron para los sectores más ligados al crecimiento y principalmente para las grandes compañías (de hecho, el Russell 2000 de pequeñas y medianas compañías norteamericanas terminó la semana con caídas cercanas al 1%).

La temporada de resultados está completada al 85% en Estados Unidos y al 70% en Europa y, en términos generales, está siendo mucho mejor de lo esperado siendo el principal driver de rentabilidad en lo que llevamos de año para la renta variable.

Renta fija

Las alzas en los índices de renta variable se siguen produciendo a la vez que el mercado descuenta menos recortes de tipos de interés por parte de los bancos centrales. Algo que casaría con el mensaje que podíamos extraer de las actas de la última reunión de la Reserva Federal estadounidense (Fed). Por ello, esta semana vimos alzas en las rentabilidades exigidas a los bonos en los tramos más cortos (ligados siempre a la decisión de los bancos centrales) y caídas en los tramos largos aumentando así la inversión de la curva.

El optimismo de los activos de riesgo también se trasladó a los diferenciales corporativos y vimos una contracción de los mismos tanto para deuda de mayor calidad crediticia como para los bonos de ‘high yield’.

Divisas y materias primas

En cuanto a divisas, el euro mantiene su tendencia alcista de las últimas semanas y se sitúa ya en el 1,08 frente al dólar ganando un 0,4% en lo que llevamos de mes. El crudo y el oro por su parte no siguen sin una tendencia clara y se mantienen estancados en los niveles de 80 dólares por barril y 2.000 dólares por onza respectivamente a la espera de nuevos acontecimientos que provoquen algún movimiento en su cotización.

Esta semana…

Se publicarán datos macroeconómicos de relevancia en Estados Unidos como los pedidos de bienes duraderos y ventas de viviendas nuevas, pero toda la atención se centrará en la publicación del deflactor del consumo (jueves), debido a que sigue siendo la medida favorita de inflación para la Fed. En la zona euro, se publicará el IPC preliminar de febrero, la batería de indicadores de confianza y la tasa de desempleo de enero.