Los mercados, con el foco sobre la reunión del BCE

Redacción Mapfre

La semana comenzó marcada por caídas debidas a la reunión del Jackson Hole del viernes anterior, en donde el presidente Powell habló con un sesgo moderadamente “hawkish”. En dichas declaraciones se reafirmó la necesidad de implementar políticas de control para lograr la inflación objetivo del 2%, comentarios que además pueden marcar las expectativas de la posible cuantía de la subida de tipos de la Fed el próximo 21 de septiembre.

Diferentes referencias macro en Europa, con la publicación de los datos de IPC y PMI Manufactureros para Alemania, España, Francia y en el general de la Eurozona, sin ver notoria mejora en los elevados niveles inflacionistas, dando argumentos a una mayor subida de tipos en la reunión del 8 de Septiembre.

Por la parte estadounidense, múltiples referencias macro, destacando el dato de desempleo que empeoró del 3,5% al 3,7%, pero que sigue cerca de los mínimos de 50 años demostrando que el mercado laboral estadounidense mantiene su fortaleza. Por la parte de emergentes, China, mostró una notable caída del PMI Manufacturero Caixin, debido en parte a los cierres por rebrotes de Covid, así como a los cortes de energía que cerraron temporalmente fábricas en varias zonas del país.

Renta Variable

Caídas en los principales índices norteamericanos en todos los sectores, ampliando la racha de pérdidas diarias que comenzó con el discurso del presidente de la Fed, Jerome Powell, el 26 de agosto en la conferencia del banco central en Jackson Hole. El pesimismo se mantuvo tras la publicación de los datos de empleo estadounidenses que dotan a la Fed de más argumentos para una subida agresiva de tipos y las bolsas no consiguieron recuperarse.

En Europa, hubo un tono muy similar al estadounidense con el temor a que los bancos centrales puedan endurecer la política monetaria de forma agresiva durante un periodo prolongado de tiempo. Además, el que Rusia pueda interrumpir de nuevo el suministro de gas a los países europeos afectó negativamente a los principales índices bursátiles europeos, dejando pocos sectores en positivo al final de la semana.

En Asia, China estuvo afectada por los brotes de coronavirus en las principales ciudades que provocaron nuevos cierres patronales y deterioraron las perspectivas económicas (CSI 300 2,0%)

Renta Fija

El rendimiento del Tesoro estadounidense a 10 años aumentó 15 puntos básicos durante la semana, pasando del 3,04% al 3,19%. Los rendimientos de la deuda pública de la eurozona subieron por los comentarios de los bancos centrales y la inflación récord. A lo largo de la semana, el rendimiento del bund alemán a 10 años subió 13 puntos básicos, hasta el 1,52% desde el 1,39%. Los rendimientos de los bonos periféricos de la eurozona siguieron en general a los mercados centrales.

Divisas y Materias Primas

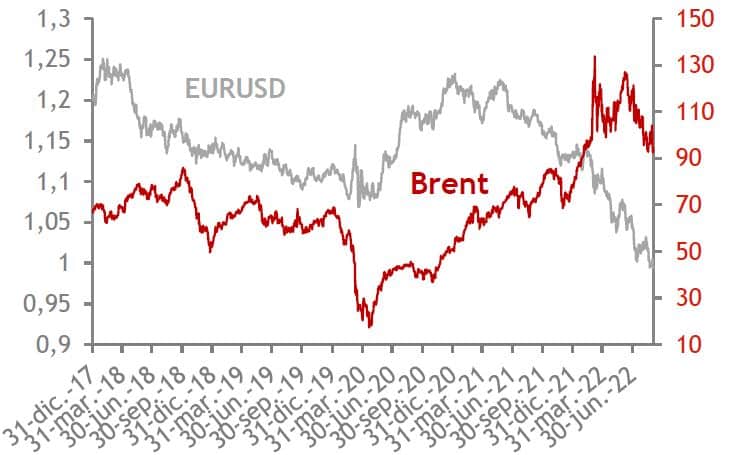

El euro volvió a mostrar indecisión tras el dato de empleo estadounidense que le hizo recuperar la paridad aunque cerró la semana por debajo de la misma.

El precio del Brent cayó a los 93$ desde los 101$ afectando a las acciones y empresas vinculadas al sector de Energía y el Oro corrigió en torno al 1,50% desde inicios a cierre de semana.

Otros Datos Macro

- Encuesta de Confianza del Consumidor de la Conference Board de agosto en Estados Unidos: 103,2 vs 97,9e, 95,3prev;

- Encuesta JOLTs de ofertas de empleos: 11,239 millones vs 11,040 millones est y 10,475 millones previo;

- Empleo no Agrícola ADP en Estados Unidos: 132.000 vs 300.000e y 268.000prev;

- Nuevas peticiones de subsidios por desempleo en Estados Unidos: 232.000 vs 248.000e y 237.000prev;

- Nóminas no agrícolas en Estados Unidos: 315.000 vs 300.000e y 471.000prev;

- Tasa de Desempleo en Estados Unidos: 3,7% vs 3,5%e y 3,5prev;

- PMI Manufacturero agosto en Estados Unidos: 51,5, vs 51,3e y 51,3prev;

- IPC preliminar de agosto en España: Anual 10,4% vs 10,9%e y 10,8% previo; IPC Subyacente (Anual): +6,4% vs 6,1% anterior;

- IPC preliminar de agosto en la Eurozona: +9,1% vs +8,9% anterior; IPC Subyacente: +4,3% vs +4.1% esperado y +4% anterior;

- Encuestas de confianza en la Eurozona: Industrial 1,2 (vs 2,4e vs 3,5ant), Servicios 8,7 (vs 8,7e vs 10,7ant), Económica 97,6 (vs 98e vs 99ant);

- PMI Manufacturero Caixin en China: 49,5 vs 50,2e y 50,4prev;

Esta semana

- Iniciamos la semana con los datos finales de PMI de servicios para España, Italia, Francia y Alemania, así como al general de la Eurozona, y el martes tendremos datos macro en Europa de la mano de Alemania con el dato mensual de los pedidos de fábrica. El martes, en Estados Unidos, saldrá el índice de ISM de Servicios de Estados Unidos.

- El miércoles, saldrá el dato definitivo del PIB del segundo trimestre de la zona euro, que puede ser una referencia de lo que puede anunciar el BCE en la comparecencia del jueves. Cada vez es mayor la expectativa de una subida de 75 bps en vez de los 50 estimados originalmente. Por la parte estadounidense, varias referencias macro (Balanza Comercial, índice RedBook de ventas minoristas y el libro Beige de la Fed).

- El jueves, se reúne el BCE y se espera que haya un anuncio de subida de tipos dados los niveles de inflación, con comparecencia incluida de Lagarde.

- Cerramos la semana con el dato de IPC en China, el dato de Inventarios de ventas mayoristas en Estados Unidos y con los datos de producción industrial de Francia y España.

Gráfico de la semana

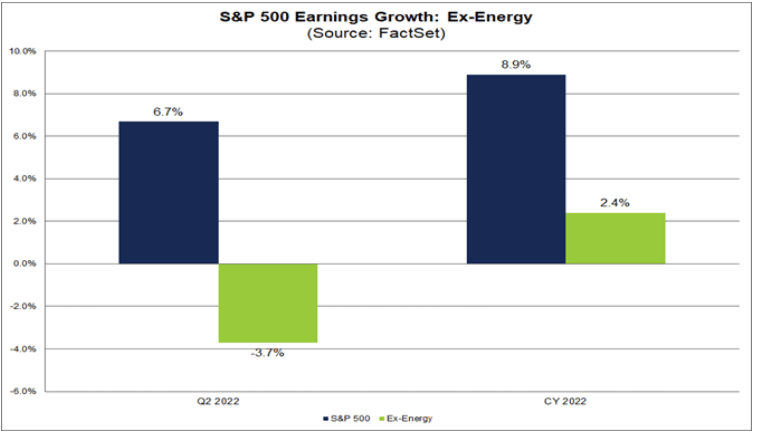

Para el segundo trimestre de 2022, la tasa combinada de crecimiento de los beneficios de las empresas S&P 500 es del 6,7%. A nivel sectorial, hay seis sectores que registran un crecimiento interanual de los beneficios en el trimestre. Sin embargo, el sector de la energía es el que registra el mayor crecimiento de los beneficios de los 11 sectores, con un 299%.

Sin embargo, debe destacarse que estos datos de crecimiento, están completamente “sensibilizados” por las empresas de Energía. El sector registra un aumento interanual agregado de los beneficios de 47.700 millones de dólares, mientras que el S&P 500 en su conjunto registra un aumento interanual agregado de los beneficios de 31.100 millones de dólares y si se excluyese este sector, habría crecimiento negativo. De hecho, si se excluye el sector de la energía, el S&P 500 registraría un descenso interanual de los beneficios del 3,7%, en lugar de un aumento interanual de los beneficios del 6,7% como se observa en el gráfico anterior.