Semana de alzas en las bolsas... pero se mantiene el sentimiento negativo

Redacción Mapfre

Semana positiva para las bolsas y bonos en general pese a la subida de tipos de 50pb del BCE, una lectura negativa de los PMIs preliminares de Julio y una temporada de resultados del 2T que no ha arrancado del todo bien. La decisión de alzar los tipos 0,5% por parte del BCE sorprendió en cierta manera a los mercados que no terminaban de descontar una subida que diera fin a una política de tipos de interés negativos que se prolongaba ya 8 años. Además, su presidenta Christine Lagarde anunciaba la supresión del forward guidance (guía de orientación futura sobre política monetaria) afirmando que las futuras decisiones del Banco Central dependerían de los datos.

Por último, se presentaron las bases del nuevo mecanismo de anti fragmentación (TPI por sus siglas en inglés) pero que no son suficientes como para valorar su funcionamiento. La decisión sobre los tipos de interés coincidió en el tiempo con la dimisión de Mario Draghi como Primer Ministro de Italia. En datos puramente macro, los PMIs en la Eurozona fueron más débiles de lo esperado y cayeron por debajo del nivel de 50 lo que apunta claramente a una recesión en dada la menor demanda y una mayor presión en precios. La noticia positiva de la semana fue la vuelta al funcionamiento del gaseoducto Nord Stream aunque por debajo de la capacidad esperada.

Renta Variable

Alzas para los principales índices norteamericanos liderados por parte de los sectores más castigados en lo que llevamos de año lo que lleva a plantearse la pregunta de si hemos tocado fondo tal y como apuntan algunos indicadores técnicos. Por el momento, el sentimiento continúa siendo muy negativo con unos datos macro débiles, una confianza deprimida y un elevado posicionamiento en sectores defensivos. En cuanto a la temporada de resultados, la proporción de estimaciones que son mejoradas vs las que son empeoradas ha continuado cayendo y con un 25% de las compañías del índice S&P 500 habiendo publicado ya resultados, solo un 68 han batido expectativas (Vs 77 de la media de los últimos 5 años).

Pleno de subidas también para las bolsas europeas pese a que no hubo ningún factor que animará al optimismo. El sector inmobiliario y el tecnológico lideraron las alzas dentro del Eurostoxx 50 con alzas importantes entre las compañías de semiconductores y las de e-commerce.

Entre las bolsas asiáticas volvió a sobresalir el Nikkei Japonés con alzas del 4% muy apoyadas en la debilidad de su divisa. En China, el rebrote de coronavirus en algunas provincias sirve de prueba para comprobar si el gobierno suaviza realmente su estricta política anticovid.

Renta Fija

Las dudas sobre el crecimiento y el efecto que sobre él puedan tener las decisiones de los Bancos Centrales siguen marcando el devenir de los tipos de interés en las curvas de gobierno. El endurecimiento de las condiciones financieras está provocando una inversión de la curva tras empezar el mercado a descontar bajadas de tipo tan pronto como finales del año que viene. El buen tono de la semana se trasladó también a los bonos corporativos que acabaron la semana con diferenciales más estrechos.

Divisas y Materias Primas

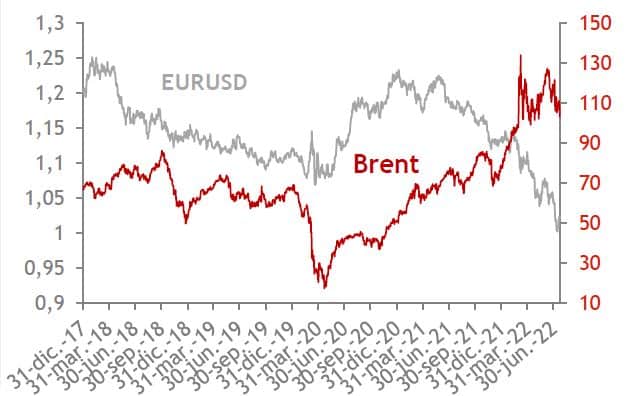

La sorpresa en la decisión del BCE alzó al Euro frente al USD y pone fin (de momento) a una tendencia bajista para la divisa comunitaria. Las commodities en general y el crudo en particular continúan bajando desde los máximos de mayo.

Otros Datos Macro

- Permisos de viviendas de junio en EE.UU.: -2%MoM

- Índice de precios a la producción Alemania (junio): +0,6%MoM Vs 1,6% anterior. La tasa interanual alcanza el nivel del 32,7%.

- Peticiones de subsidio semanales por desempleo en EE.UU.: 251.000 Vs 244.000 anterior (4ª semana consecutiva con incrementos).

- Business Outlook de la FED de Philadelphia: -12,3 Vs -3,3 anterior.

- PMIs Eurozona: Manufacturero (49,6 Vs 52,1 anterior); Servicios (50,6 Vs 53 anterior); Compuesto (49,4 Vs 50 anterior).

Esta semana

- El lunes se ha publicado el IFO Alemán correspondiente al mes de Julio que salió por debajo del dato anterior (88,6 Vs 92,2).

- El martes se conoce el índice de Shiller de precios de viviendas en EE.UU. del mes de Mayo, la confianza del consumidor de la Conference Board y las ventas de viviendas nuevas de Junio.

- El miércoles, la M3 de la Eurozona de Junio y los pedidos de bienes duraderos en EE.UU. Habrá también reunión dela FED

- El jueves se publica la inflación de Julio en Alemania y la primera estimación del PIB de EE.UU. del 2T.

- Por último, el viernes el dato de inflación de julio en la Eurozona y el PIB del 2T. En EE.UU., datos de renta disponible y consumo de las familias así como el Deflactor del consumo.

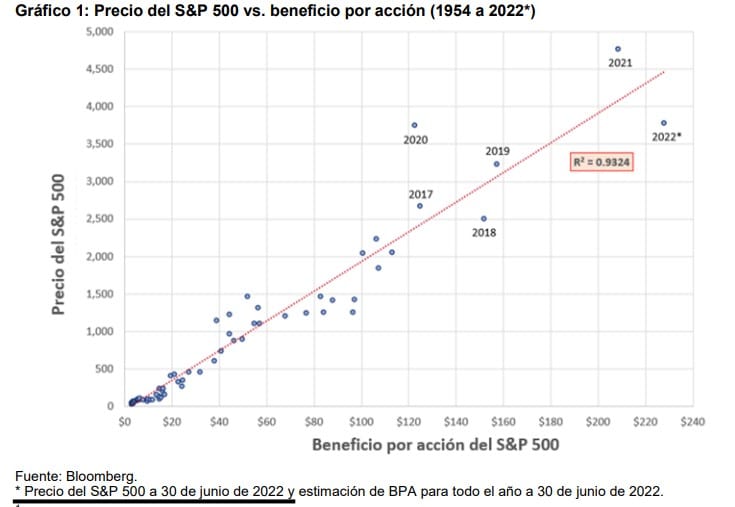

Gráfico de la semana

El gráfico inferior compara los precios del S&P 500 con sus beneficios por acción (BPA) desde el año 1954. Cada punto de la curva representa un año consecutivo. A partir de estos datos podemos deducir que, en los últimos 69 años, la proporción del precio del índice que se explica por los beneficios es de 0,93. Como nota, se puede apreciar que los años con mayor desviación sobre la recta de regresión son los últimos 5 años donde la política monetaria ha afectado enormemente al precio que se paga por dichos beneficios.