La desdolarización, ¿ficción o realidad?

Redacción Mapfre

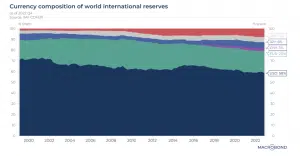

El debate de la desdolarización se ha abierto de nuevo estos últimos meses, al mismo tiempo que el yuan duplica su presencia en los intercambios comerciales entre países y las negociaciones entre China, India, Sudáfrica, Rusia y Brasil para crear una moneda con la que comerciar entre sí.

Los datos muestran que aunque el dólar sigue siendo con mucho la principal moneda para transacciones, hay un campo donde sí ha ido reduciendo su cuota en relevancia: su participación en las reservas mundiales de divisas de los bancos centrales. Como se ve en el gráfico a continuación, ha caído del 70% al 58% en los últimos 20 años.

Bolsas en negativo tras la subida de tipos

Semana negativa para las bolsas y recortes en los tramos cortos de las curvas pese a las subidas de tipos de interés en Europa y en Estados Unidos de 25 puntos básicos, hasta el 3,75% y el rango del 5%-5,25%, respectivamente.

En EE.UU., el consenso estimaba que, tras esta subida, se iniciaba un ciclo de bajada de tipos. Sin embargo, Jerome Powell, presidente de la Reserva Federal estadounidense (Fed), declaró que ese giro hacia la reducción de tipos no iba a ser tan rápido como se estaba descontando en el contexto inflacionista actual (sobre todo si atendemos al componente de servicios que permanece resiliente), declaraciones que afectaron negativamente a las bolsas.

Otro de los indicadores macro relevantes fueron el ISM Manufacturero, que sorprendió al alza, y el empleo, que también mostró fortaleza, con el informe de nóminas no agrícolas sorprendiendo al alza con 253.000 nuevos empleados en abril, la bajada del desempleo y la subida del 0,5% de los ingresos medios por hora.

Además, la banca estadounidense volvió a situarse en el centro de atención tras la intervención del First Republic Bank, reflejando con caídas en bolsa por la preocupación de que hubiese más quiebras y las presiones crediticias que podrían surgir si la economía se ralentiza y aumenta el desempleo.

Por la parte europea, la subida de tipos cumplió con lo esperado y Christine Lagarde, presidenta del Banco Central Europeo (BCE), resaltó el recorrido que todavía quedaba por hacer hasta lograr el objetivo del 2% de inflación, con los niveles actuales de inflación general en el 7% y la subyacente en 5,6%, ligeramente inferior al mes anterior. También es destacable el dato de desempleo que bajó en la Eurozona (6,5% vs 6,6%), mostrando todavía estabilidad en la economía europea y recorrido de tipos por hacer para el control inflacionista.

Otros datos Macro:

- Decisión sobre tipos de interés FED: +0,25% (5,00%-5,25%);

- Decisión sobre tipos de interés BCE: +0,25% (3,75%);

- ISM Manufacturero EE.UU. (mensual, abril): 47,1 vs 46,8 est y 46,3 anterior;

- ISM Servicios de EE.UU. (mensual, abril): 59,6 vs 59,9 est y 59,5 anterior;

- US JOLTS de oferta de empleo de EE.UU. (marzo): 9.590M vs 9.775M est y 9.974M anterior;

- PPI Eurozona (anual, marzo) – 5,9% vs 5,9 est y 13,3 anterior; Mensual: -1,6% vs -1,7% est y -0,4% anterior;

- M3 Eurozona (anual, marzo): 2,5% vs 2,4% est y 2,9% anterior;

- Ventas minoristas Eurozona (anual, marzo): -3,8% vs -3,1% est y -2,4% anterior; mensual: -1,2% vs -0,1% est y -0,2% anterior;

- Nóminas no agrícolas EE.UU. (mensual, abril): 253K vs 180K est y 165K anterior;

- Tasa desempleo EE.UU. (mensual, abril): 3,4% vs 3,6% est y 3,5% anterior;

- Ingresos medios por hora EE.UU. (anual, abril): – 4,4% vs 4,3% anterior; mensual – 0,5% vs 0,3% anterior;

- Preliminar del coste laboral unitario en EE.UU. (trimestral, 1T): 6,3% vs 5,5% est y 3,3% anterior;

- Preliminar IPC zona euro: anual - 7% vs 7% anterior; bubyacente – 5,6% vs 5,7% anterior;

- Desempleo en la eurozona (marzo, mensual): 6,5% vs 6,6% est y 6,6% anterior;

- PMI manufacturero Caixin (mensual, abril): 49,5 vs 50,4 est y 50 anterior;

- PMI de servicios Caixin (mensual, abril): 56,4 vs 57,3 est y 57,8 anterior;

Esta semana:

- Hoy lunes no hay grandes referencias macro. El martes tendremos en China el dato de la balanza comercial correspondiente al mes de abril.

- El miércoles obtendremos los datos de IPC del mes de abril de EE.UU.

- El jueves saldrán en EE.UU. los datos de IPP y en China tanto el IPP como el IPC. Y también tendremos la decisión de tipos de interés del Banco de Inglaterra.

- El viernes tenderemos los resultados preliminares de la encuesta de la Universidad de Michigan respecto a expectativas y percepción del a situación actual.