La reunión de Jackson Hole: pistas sobre nuevas subidas de tipos

Redacción Mapfre

La reunión de banqueros centrales de Jackson Hole, que se viene celebrando desde 1978, suele ser clave para el devenir de la política monetaria. Aunque no se toman decisiones durante las jornadas, que se celebran en el complejo hotelero Jackson Lake Lodge, ubicado en el pueblo de Moran en el Parque Nacional de Gran Teto (noroeste del Estado de Wyoming), sí sirven para configurar el forward guidance, un concepto que ha cobrado especial relevancia para las instituciones monetarias desde la crisis de 2008. Y, en esta ocasión, todavía cobra más importancia dado que la histórica racha de subidas de tipos de interés que llevan aplicando desde hace meses podría estar cerca de su fin, tanto a uno como al otro lado del Atlántico.

Precisamente, mañana (por la tarde en España) es cuando participan tanto el presidente de la Reserva Federal, Jerome Powell, y la presidenta del Banco Central Europeo (BCE), Christine Lagarde, dentro de unas jornadas que este año tienen como título 'Cambios estructurales en la economía global'. El organizador, es decir, la Fed de Kansas City, asegura que “si bien la perturbación inmediata de la pandemia se está desvaneciendo, es probable que se produzcan efectos secundarios duraderos en la forma en que se estructuran las economías, tanto a nivel nacional como global, a medida que las redes comerciales cambian y los flujos financieros globales reaccionan”. “De manera similar, la respuesta política a la pandemia y sus consecuencias podría tener efectos persistentes a medida que las economías se ajusten a cambios rápidos de la política monetaria y a un aumento sustancial de la deuda soberana”, añaden.

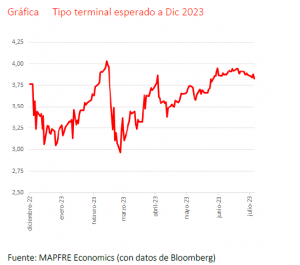

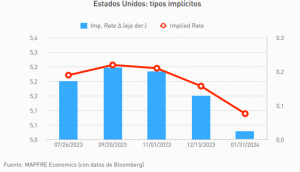

Tanto la Fed como el BCE han aplicado sendas subidas de tipos en su última reunión celebrada en julio, hasta situar el precio del dinero en el 5,25% y el 4,25% respectivamente. Según apuntan los expertos de MAFPRE Economics, el Servicio de Estudios de MAPFRE, “la segunda mitad del año se inclina hacia una prolongación del ciclo expansivo y sujeto a un tipo terminal más alto de lo esperado, con 25 pbs adicionales que bien podrían señalizarse para agosto-septiembre en el próximo simposio de Jackson Hole (tipos implícitos con probabilidades más volátiles)”. A partir de ese punto, sería plausible establecer una nueva pausa (decisión unánime en junio) que permita seguir valorando el efecto acumulativo del endurecimiento monetario y sosteniendo la condicionalidad por más tiempo. “A la luz de la última reunión, las señales mixtas que apoyaron la anterior pausa continúan sin despejar de la ecuación cuál será el tipo terminal que alcanzará la Reserva Federal. Si bien la evolución más reciente de los indicadores principales ofrece una lectura ligeramente más positiva, siguen sin arrojar suficiente luz para determinar la inclinación de los próximos movimientos, tal como indican los mercados de futuros cuyos movimientos más recientes mantienen la ambigüedad intacta”, explican en MAPFRE Economics.

Por el lado del empleo, si bien muestra una panorámica más equilibrada, los efectos son todavía superficiales. La creación de puestos de trabajo sigue siendo sólida, el ratio de vacantes domina el desequilibrio y la tasa de desempleo permanece sin cambios desde el inicio del endurecimiento monetario.

Si se atiende a los datos más recientes de inflación, junio fue el duodécimo mes consecutivo de caídas interanuales en su lectura general (3,0%) y la subyacente (4,8%), con la energía deslizándose un -17% a/a, alimentos frenando la escalada hasta el 5,7% a/a, los bienes retomando tendencias previos a la pandemia, y los servicios (ex vivienda) en la buena dirección; los componentes de alquiler representan más de un tercio del índice, y la métrica se encuentra rezagada en la medida en que todavía no captura los descensos en los nuevos arrendamientos y renovaciones que indican otras fuentes de alta frecuencia (véase la Gráfica 4).

“En suma, se concatenan registros positivos que sugieren que la necesidad de nuevos incrementos sea menos urgente”, indican en el Servicio de Estudios. “A pesar de la reticencia de la Reserva Federal por descubrir sus próximos movimientos, los positivos avances siguen inclinando la balanza hacia un escenario en el que los tipos de interés se mantengan en los niveles actuales, acomodando las preocupaciones por la demanda en detrimento a las preocupaciones por la inflación en los próximos meses, aunque dejando abierta la posibilidad de compensar la materialización de riesgos por el lado de la inflación con una subida de tipos adicional pasado el verano”, concluyen.

En el caso del BCE, el pasado 27 de julio elevó los tipos de interés en 25 pbs, hasta situar el rango en el 4,50% para la marginal de crédito, 4,25% para la principal de financiación y 3,75% para la facilidad de depósito), en un movimiento ampliamente telegrafiado, uniéndose a la decisión de la Reserva Federal y en aras de garantizar niveles lo suficientemente restrictivos para devolver la inflación al objetivo del 2%, aunque con un mensaje de deterioro de perspectivas que sugiere un cambio de sesgo hacia una postura más dependiente de los datos para futuras decisiones. Por el lado del balance, el BCE sigue sin ofrecer cambios relevantes, con el curso actual constante de venta de valores adquiridos mediante el programa de compra de activos (Asset Purchase Programme, APP) a un ritmo, en promedio, de 15.000 millones de euros mensuales, la reinversión del PEPP (Pandemic Emergency Purchase Programme) al menos hasta finales de 2024, y la eliminación gradual en curso de las operaciones específicas de financiación a plazo más largo (TLTRO). La única novedad provino del ajuste en la remuneración de las reservas mínimas de los bancos, la cual pasará del 3,25% anterior (tipo de interés de la facilidad de depósito) al 0% en la actualidad, decisión que se espera profundice en la correcta transmisión de la política monetaria.

En este contexto, MAPFRE Economics considera que, alrededor del cambio de sesgo sobre las futuras decisiones de tipos de interés, se encuentran las mismas variables (inflación, actividad y estabilidad financiera). “No obstante, la función de reacción se encuentra ante una serie de desarrollos que dibujan un panorama donde la necesidad de hacer demasiado poco contra las presiones de precios, en cierta medida, se desvanece, y la de hacer demasiado pasa, en el mejor de los casos, a ser discutible”.

En resumen, el apetito por nuevas subidas de tipos de interés parecieron disminuir tras esta última reunión, pero sigue siendo insuficiente para fijar el escenario de una pausa. La inflación continúa bajo un menor grado de control y supeditada a factores endógenos (negociaciones salariales) y exógenos (nuevas rondas de inflación importada). El endurecimiento del crédito incide ya negativamente sobre la demanda; sin embargo, el retraso en el inicio de la normalización monetaria y el diferencial de tipos debería de mantenerse con la Reserva Federal, proporcionando un apoyo adicional a la divisa ante los desafíos globales latentes, una balanza comercial frágil y una aritmética fiscal dilatadamenteexpansiva.