Los modelos macro de los bancos centrales también fallan

Redacción Mapfre

Al igual que ocurrió en Agosto, J. Powell puso fin a un rally de alzas en las bolsas motivada por la esperanza de un cambio de guion en la política monetaria. Sin embargo, el presidente de la FED tumbó todos los argumentos del mercado señalando que, aunque las subidas de tipos puedan ser más graduales, probablemente el nivel al que haya que llevarlos sea más alto de lo que el Consejo esperaba en la reunión anterior.

Tras estas declaraciones el mercado reaccionó con caídas en las bolsas en las que los sectores defensivos lo hicieron mejor y descontando ahora un tipo marginal por encima del 5% invirtiendo aún más la curva. De aquí en adelante los datos macroeconómicos seguirán siendo clave para intentar anticipar qué acciones llevará a cabo la FED para combatir la inflación.

En este sentido, el dato de empleo del mes de Octubre dejó a las claras que el mercado laboral continúa con fuerza dado que se crearon 261.000 empleos Vs 200.000 esperados aunque el paro subió dos décimas (algo que la FED podría ver con buenos ojos). En Europa también tuvimos datos importantes: los precios subieron un 1,5% en Octubre elevando la tasa de inflación hasta el 10,7% Vs 10% anterior mientras que el PIB creció un 0,2% en el 3T, una décima por encima de lo esperado.

Otros Datos Macro:

- Inflación Subyacente Europea: 5%YoY Vs 4,8% anterior.

- Vacantes de empleo sin cubrir en EE.UU. en Septiembre: 10,7Millones Vs 10,28Millones mes anterior

- ISM Manufacturero EE.UU. (Oct): 50,2 Vs 50,9 anterior

- ISM Servicios EE.UU. (Oct): 51,4 Vs 56,7 anterior

- Tasa de desempleo EE.UU. (Oct): 3,7% Vs 3,5% anterior

- Salarios EE.UU. (Oct): +4,7%YoY

- Participación laboral EE.UU. (Oct): 62,2%

Esta semana:

- Esta mañana hemos conocido los datos de comercio exterior de China (Exportaciones: -0,3%; Importaciones: -0,7%) y la producción industrial alemana de Septiembre (+0,6% con respecto al mes anterior).

- El Martes conoceremos las ventas minoristas de Septiembre en la Eurozona y el índice de confianza de las PYMEs norteamericanas de Octubre.

- El Miércoles, índices de precios a la producción e inflación de China de Octubre.

- El Jueves nos tiene reservados el plato fuerte de la semana con el dato de inflación en EE.UU. del mes de Octubre.

- Finalizaremos la semana con una batería de datos macro en Reino Unido y el índice de confianza de la U. de Michigan.

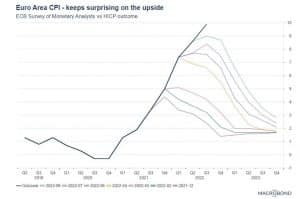

Gráfico semanal: Nunca ha sido fácil hacer predicciones sobre datos macroeconómicos y mucho menos en tiempos tan convulsos como los que vivimos desde el estallido de la pandemia en Marzo de 2020. Quien más está acusando este periodo de incertidumbre son los modelos macroeconómicos de los Bancos Centrales los cuáles no parecen funcionar a tenor de las predicciones que han ido haciendo a lo largo de los últimos trimestres.