Wall Street recupera los niveles previos al anuncio de aranceles de Trump

Redacción Mapfre

Resumen de la semana

Aunque más corta por la festividad del día del trabajo, la semana estuvo cargada de referencias macroeconómicas de mucha relevancia. Comenzando por lo más cercano, la inflación se redujo en España una décima hasta el 2,2% pese a la subida de 0,6% con respecto al mes anterior. Más preocupante sigue siendo la inflación subyacente (que excluye los elementos más volátiles) ya que volvió a repuntar hasta el 2,4% en Abril Vs el 2% anterior.

La misma situación se dio a nivel agregado para el conjunto de la Eurozona con una inflación general que se mantuvo en línea con el mes anterior pero que sorprendió al alza en la parte subyacente (2,7% Vs 2,5% esperado y 2,4% anterior). La razón de esta sorpresa al alza vino principalmente por el lado de servicios que superó el efecto negativo de la caída en los precios energéticos durante el mes de Abril.

También fue muy relevante el dato de PIB del primer trimestre en la zona Euro. El crecimiento fue del 0,4% y situó la tasa interanual una décima por encima de la esperada (1,2% Vs 1,1% y 1% anterior). España (0,6%), Italia (0,3%) y Alemania (0,2%) fueron los grandes contribuidores a este crecimiento junto con el siempre volátil dato de Irlanda (+3,2%).

En cambio, el PIB estadounidense sorprendió a la baja a retroceder 3 décimas durante el primer trimestre del año debido a un fuerte repunte de las importaciones (+41,3%) probablemente como consecuencia de una anticipación por parte de empresas y hogares a los aranceles.

Si nos fijamos en el consumo privado como baremo del estado de salud del consumidor americano, el dato fue peor que el trimestre anterior pero para nada alarmante dado que la demanda subió un 1,8% respecto al ultimo trimestre del año anterior. Por último, el informe de empleo correspondiente al mes de Abril en Estados Unido se saldó con 177.000 puestos de trabajos nuevos aunque la tasa de paro se mantuvo en el 4,2%.

Renta Variable

Nueva semana en positivo para la gran mayoría de índices bursátiles, que, en el caso de la bolsa estadounidense, permite volver a los mismos niveles de antes del anuncio de los aranceles por parte de D. Trump. De hecho, tanto el índice global de renta variable como el de emergentes han acabado el mes de Abril en positivo.

Detrás de esta recuperación estaría la retórica menos agresiva por parte de D. Trump en lo que a la guerra arancelaria se refiere, la permanencia de J.Powell al frente de la FED al menos hasta fin de mandato (Mayo de 2026) y unos beneficios empresariales en Estados Unidos que siguen por encima de lo esperado.

De hecho, esta última semana publicaron sus cuentas gigantes como Microsoft, Meta, Apple y Amazon con grandes resultados para las dos primeras y más flojos para las segundas. Otra de las grandes protagonistas de la semana fue Eli Lilly ya que la cadena de farmacias más grande Estados Unidos (CVS) ha decidido sustituir el tratamiento anti obesidad de la compañía norteamericana por el de la danesa Novo Nordisk. Sus acciones cayeron un 11% al conocerse la noticia pese a que la compañía publicó resultados mejor de lo esperado.

Renta Fija

Alzas leves en los bonos gubernamentales en una semana marcada por la publicación de resultados macroeconómicos. Las sorpresas tanto en inflación como en crecimiento en la Eurozona podrían haber sido el principal impulsor de que el mercado exija ahora más rentabilidad por la deuda pública. También se conoció la rebaja de la perspectiva a negativa por parte de Standards&Poors a Bélgica.

En el caso de Estados Unidos, el positivo informe de empleo superó en importancia al del PIB y elevó tanto la TIR del bono a 10 años hasta el 4,3% y también a la cotización del USD. Esta semana habrá reunión de la FED por lo que habrá que estar atentos a la decisión de J.Powell y el resto de gobernadores. Si nos fijamos en la deuda corporativa, ligeras ampliaciones en los diferenciales crediticios de la deuda de mejor calificación crediticia y al contrario en la deuda high yield.

Divisas y Materias Primas

El USD recupera algo del terreno perdido durante el mes de Abril frente al Euro gracias en parte a un buen dato de creación de empleo en Abril. Sin embargo, sigue siendo el único activo que no ha conseguido recuperar los niveles previos al 2 de Abril. Por otro lado, el petróleo volvió a caer con fuerza (-8% durante la semana y -28% en el acumulado del año) ante la perspectiva de un menor crecimiento a nivel mundial. Por último, ligeros retrocesos en el precio del oro.

Esta Semana…

Semana de Bancos Centrales con la reunión de la FED el miércoles y del BOE el Jueves. También conoceremos el ISM del sector Servicios y datos relevantes en China (PMIs, exportaciones e importaciones) y en España (desempleo, producción industrial y PMI Servicios).

Gráfico de la semana

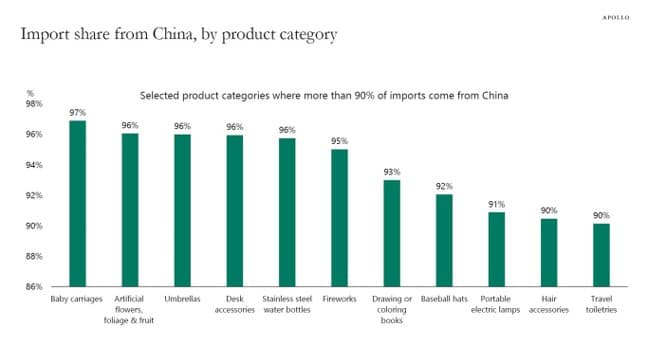

Gráfico: Apollo; Fuente: US Census Bureau (Will There Be Fireworks on the 4th of July? - Apollo Academy)

La dependencia de importaciones chinas para el consumidor norteamericano excede del 90% en algunos bienes como carritos de bebes, flores artificiales, paraguas o fuegos artificiales. La demanda de algunos de estos productos es inelástica dado que China es el único proveedor de estos bienes por lo que independientemente de cual sea el arancel final fijado, el efecto sobre los precios y la inflación será al alza.