Aumentan los impagos en EE.UU. por los pagos con tarjeta de crédito, la inflación y los tipos

Redacción Mapfre

Se ha hablado mucho acerca de la fortaleza del consumo en Estados Unidos como clave para evitar una recesión en 2023. El empleo sigue siendo el pilar clave para mantener la demanda interna y por el momento sigue sin dar síntomas de debilidad.

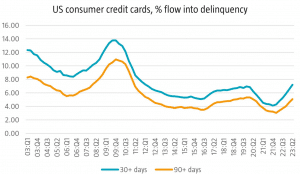

Sin embargo, parte de la resiliencia de los hogares estadounidenses se ha basado en el aumento de compras a préstamo o mediante tarjetas de crédito. En el último año, el uso de tarjetas de crédito para compras ha aumentado un 16% alcanzando la cifra de un trillón de dólares por primera vez en la historia desde que existen datos.

Como consecuencia de este mayor uso, la inflación y los elevados tipos de interés que se pagan por préstamos al consumo, los impagos han empezado a aumentar, aunque parten de unos niveles muy bajos.

Tras varias semanas de retrocesos importantes en las bolsas mundiales motivadas principalmente por el aumento de los tipos de interés, bastó con unos excelentes resultados de la compañía NVIDIA para que los inversores volvieran a recuperar el apetito por el riesgo.

Durante todo el mes de agosto, la dinámica imperante ha sido la de unos tipos reales en terreno restrictivo ante la evidencia de que la economía norteamericana no "aterrizará" o al menos no lo hará tan pronto como se había venido estipulando desde inicios del año por lo que los tipos de interés oficiales se deberán mantener por más tiempo en los niveles actuales.

Y así lo remarcaron tanto Jerome Powell como Christine Lagarde en el evento anual de Jackson Hole. Todo ello pese a que el efecto del aumento de las tasas de los últimos doce meses empieza a hacer mella incluso en el sector servicios como dejaron ver las lecturas preliminares del mes de agosto de los PMIs.

En la Eurozona, el PMI del sector servicios bajó del nivel de 50 que marca la barrera entre expansión y contracción y lo hace con debilidad adicional en el subíndice de empleo y nuevos pedidos.

China ha compartido protagonismo con los tipos de interés durante todo el mes debido a la debilidad de una batería de datos macro y la reticencia del gobierno chino a llevar a cabo un paquete de estímulos masivos.

Otros datos macro:

- PMI Eurozona (agosto) de servicios: 48,3 Vs 50,5 esperado y 50,9 anterior.

- PMI Eurozona (agosto) manufacturero: 43,7 Vs 42,7 esperado y 42,7 anterior.

- Ventas viviendas de segunda mano (julio) en Estados Unidos: -2,2% intermensual y -16,6% interanual.

- Pedidos de bienes duraderos (julio) en Estados Unidos: -5,2% Vs -4% esperado y 4.4% anterior.

Esta semana:

- Hoy lunes acaba de publicarse el dato de oferta monetaria M3 de la eurozona que se salda con una caída del 0,4% en términos interanuales.

- El martes tendremos datos de ventas minoristas de Julio en España, confianza del consumidor en Estados Unidos y vacantes de empleo sin cubrir.

- El miércoles toda la atención pasará a los datos preliminares de inflación en diferentes países de la Eurozona.

- El jueves tendremos datos de PMIs en China así como renta disponible y PCE en Estados Unidos.

- Finalizaremos la semana con el dato de desempleo de EE.UU. y de las nóminas no agrícolas.