Casi 70% de los estadounidenses sigue preocupado por la inflación

Redacción Mapfre

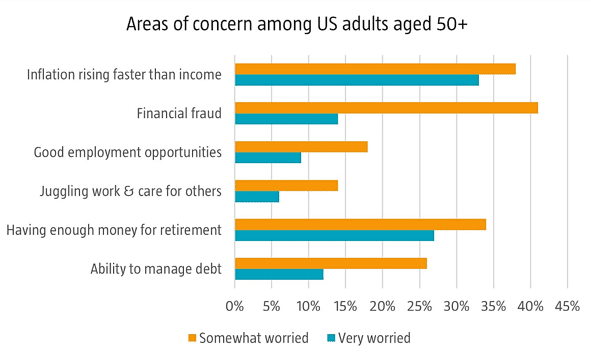

Las preocupaciones financieras son una prioridad para las personas mayores de 50 años, según una encuesta reciente realizada por la Asociación Estadounidense de Jubilados (AARP). Un tercio de los que respondieron a la encuesta de AARP dicen que están "muy preocupados" de que la inflación siga aumentando más rápido que sus ingresos y otro 38% está "algo preocupado" por el tema.

Casi el 30% de los encuestados dicen que están “muy preocupados” por no tener suficiente dinero para vivir sus años de jubilación, y el 34% están “algo preocupados” por sus ahorros para la jubilación. Además, según la AARP, el 20% de la población estadounidense no tiene ningún ahorro para la jubilación. Como resultado, el 26% de los encuestados que aún no están jubilados dicen que esperan no jubilarse nunca.

Resumen de la semana

Llegaba la hora de la verdad para unas bolsas que estaban comenzando a mostrar signos de agotamiento tras un primer trimestre inesperadamente positivo. La semana pasada publicaron cuatro de las populares “Siete Magníficas”: Tesla, Meta, Alphabet y Microsoft (ver sección renta variable). Aunque no hubo pleno en cuanto alegrías, en el cómputo general consiguieron su objetivo de revivir el optimismo en los mercados, puesto que una decepción en estas compañías podría haber convertido la “saludable” toma de beneficios en un mercado con tintes ciertamente bajistas.

A pesar de estas buenas noticias, que lograron que los índices cerraran el computo de los cinco días con revalorizaciones por encima del 2% y 3% en muchos casos, los inversores recibieron un duro varapalo en el apartado macroeconómico. Porque si algo había apoyado a las bolsas en los primeros meses de 2024, esto había sido el número de recortes esperados por parte de los bancos centrales y la fortaleza económica que había mostrado Estados Unidos.

Como ya sabemos, el primero de estos dos factores no se ha cumplido, puesto que la resiliencia de los precios ha frenado los recortes dando al traste con los planes de los banqueros centrales. Pero dentro del optimismo que veíamos en los mercados, esto se había intentado encajar como una consecuencia del crecimiento visto en la economía americana y, por tanto, una suerte de inflación “buena” de la que no habría que preocuparse demasiado. Esta última narrativa también llegó a su fin el jueves con el dato del PIB del primer trimestre en los Estados Unidos, donde el consenso esperaba un crecimiento del +2,5% (anualizado) y el dato publicado se redujo hasta el 1,6%, muy lejos de lo esperado y también lejos del crecimiento que podría llevar a justificar una inflación interanual, que se situó en un 3,5% en el mes de marzo

Renta variable

Como ya hemos comentado anteriormente, las bolsas tuvieron un comportamiento muy positivo (S&P 500 +2,67%, Nasdaq 100 + 3,99, Euro Stoxx 50 +1,80%, MSCI EM 3,72%). Una vez más, estas revalorizaciones vinieron provocadas por la positiva temporada de resultados que estamos viendo a nivel general, donde esta vez, Europa también está acompañando destacando por el momento los beneficios publicados por bancos, compañías de recursos básicos y farmacéuticas.

A pesar de esto, el mercado esperaba con inquietud a las grandes capitalizadas americanas. De las cuatro megacaps, tres publicaron resultados mejores de lo esperado (Meta, Microsoft y Alphabet) y una, Tesla, continuaba con el debilitamiento en sus cuentas. Sin embargo, la promesa de Elon Musk de lanzar vehículos más asequibles antes del año 2025 hizo que los inversores impulsaran el precio de un valor que ha sido muy castigado en los últimos dos años. Todo lo contrario ocurrió con la acción de Meta, en el que unas guías ligeramente peores para el segundo trimestre fueron suficientes para que el valor llegase a corregir hasta un 15% en el ‘aftermarket’.

El rendimiento en los mercados emergentes también fue muy bueno, empujados por el índice hongkonés (Hang Seng +8,80%), que consigue borrar el terrible mes de enero y colocarse en positivo en el cómputo de lo que va de año.

Renta fija

Ligeros incrementos en los bonos soberanos (+4pb Treasury, +8pb Bund), que siguen capitalizando la fortaleza del consumo americano y la reciente escalada de las tensiones geopolíticas. Semana muy positiva para el crédito, en especial para la deuda de menor calidad americana, que recortaba 21 punto básicos el diferencial al calor de los resultados empresariales.

Con todo esto, en lo que llevamos de año únicamente los activos de mayor riesgo, ‘high yield’ y deuda subordinada, se encuentran en terreno positivo, mientras que la deuda pública está volviendo a decepcionar al inversor conservador. Dicho esto, no hay que olvidar que los rendimientos son muy atractivos (3%-5%) para un perfil de riesgo bajo y se espera que generen rentabilidades reales positivas en un horizonte de corto-medio plazo, algo que no hemos visto para el inversor en euros en los últimos 10-15 años.

Divisas y materias primas

Nuevo rebote del barril de crudo Brent, de referencia en Europa, que cerraba la semana rondando de nuevo los 90 dólares. El otro protagonista del año, el oro, no lograba digerir bien la caída del deflactor del consumo americano en el primer trimestre (menor inflación y tipo de interés nominal alto = aumento de los tipos reales) y cerraba con la caída semanal más pronunciada (-2,26%) desde diciembre de 2023.

Esta semana…

Tendremos IPC y PIB de la Eurozona para el 1T, reunión de la Reserva Federal estadounidense (Fed) y mercado de empleo en EE.UU. Entre otros datos de interés y en mitad de la temporada de resultados (Apple, Amazon, Coca-Cola, Eli Lilly).