Los CEO de las cotizadas, cada vez más optimistas

Redacción Mapfre

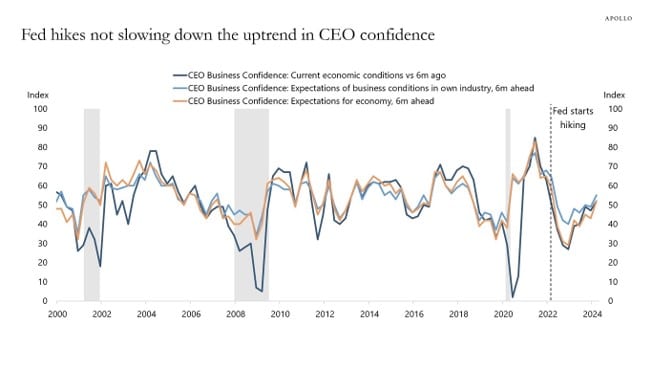

En medio de una campaña de presentación de resultados, que está siendo positiva tanto en términos de crecimiento de beneficios esperados como en la ratio de compañías batiendo expectativas, los CEO de las empresas cotizadas se muestran cada vez más optimistas acerca de la evolución futura de sus compañías. Todo ello pese a que los tipos de interés llevan en niveles máximos cerca ya de un año y a que no parezca que vayan a bajar tanto como se vaticinaba antes de comenzar el año.

Resumen de la semana

La última semana del mes de abril trajo consigo mucha volatilidad en los precios de los activos financieros, debido principalmente al elevado número de datos macroeconómicos conocidos y su diferente interpretación. Si comenzamos con las lecturas positivas, destacaríamos los buenos resultados del primer trimestre de empresas tales como Apple, Qualcomm, Shell y grandes bancos europeos, que demuestran la capacidad de las grandes compañías de adaptarse a un difícil entorno de precios y tipos de interés más altos.

Fruto de ello son las mejoras sucesivas en las previsiones de crecimiento por parte de organismos públicos. La semana pasada fue la OCDE quien elevó cinco décimas el crecimiento del PIB en Estados Unidos para 2024 hasta el 2,6%, dos décimas en el caso de China hasta el 4,7% y una décima de mejora para el crecimiento en la Eurozona hasta el 0,7% (siendo España el país con mayor crecimiento esperado: 1,8%).

Obviamente, la contraprestación a estas mejoras del crecimiento y a los buenos resultados empresariales se traduce en mayores tensiones en los precios y costes salariales, que supusieron la parte negativa en cuanto a los datos de la semana pasada junto con un sector manufacturero en Estados Unidos, que demostró síntomas de flaqueza y un número de empleos creados más bajo de lo esperado. Aunque las interpretaciones pueden ser muy variadas, el mercado pareció centrarse en el peor de los escenarios con un crecimiento que habría dejado atrás ya las sorpresas positivas y una inflación que comenzaría a dar sorpresas negativas (estanflación).

Todo ello además aderezado por una reunión de la Reserva Federal estadounidense (Fed) en la que al menos se descartaron nuevas subidas de tipos de interés pero que dejó claro que habría que esperar un poco más para ver los esperados recortes.

Renta variable

Semana finalmente positiva para los índices estadounidenses y emergentes en la que solamente las bolsas europeas acabaron en negativo. La floja creación de empleos en Estados Unidos durante el mes de abril y una temporada de resultados con un porcentaje de compañías batiendo estimaciones por encima de la media histórica animó a las bolsas estadounidenses pese a que la Fed no parezca que vaya a bajar tipos tan pronto como se esperaba.

Las bolsas emergentes también recogían el aumento de optimismo por parte de China, al ver como el consumo va poco repuntando y los esfuerzos de las autoridades políticas por apoyar al mercado. Por su parte, las bolsas europeas no parecen estar capitalizando una temporada de resultados que, lejos de ser estelar, sí estaría ofreciendo signos de una mejora sustancial en los próximos trimestres.

Renta fija

Los tipos de interés acabaron la semana con caídas de doble dígito espoleadas por el aumento de una décima del desempleo en Estados Unidos durante el último mes y una creación de empleos por debajo de lo esperado. La reunión de la Fed se saldó sin grandes movimientos, aunque quedó claro que la Reserva Federal no parece pensar en nuevas alzas de tipos ante los nuevos datos macro conocidos que apuntarían a un rebote en los precios, pero tampoco estarían pensando en recortes (o al menos tan pronto como esperaba el mercado).

Si algo quedó claro tras la rueda de prensa de su presidente, Jerome Powell, el pasado miércoles es que los datos que se vayan publicando será lo que dicte las decisiones por parte de la Fed y especialmente aquellos que tengan que ver con el empleo. Así pues, esto añadirá aún más volatilidad a los tipos de interés dado lo impredecible que son los datos y la dificultad de evaluar la situación del ciclo económico en el que estamos. En lo que si hubo cambios fue en el ritmo de reducción de su balance, que pasará de 60.000 millones a 25.000 millones en bonos del tesoro, dejando intactos el límite de 35.000 millones en MBS.

Divisas y materias primas

Las divisas siguen reflejando un importante aumento de la volatilidad dada la divergencia en las políticas monetarias entre los principales bancos centrales del mundo y un dólar que, aunque la última semana cedió algo de terreno, se ha mantenido más fuerte de lo esperado. Y si hay una divisa por excelencia que está sufriendo los vaivenes de una política monetaria atípica esa es la japonesa. Tras tocar los 160 yenes por cada dólar, la divisa rápidamente volvió hasta el nivel de los 156 yenes en un movimiento que alimentó las especulaciones acerca de la intervención por parte del Banco Central de Japón para apoyar su cotización. El oro y el petróleo tuvieron una semana con caídas importantes en ambos casos, aunque sobresale la del crudo, que se desplomó el 7,55%.

Esta semana…

La temporada de resultados va perdiendo fuelle, pero tendremos muchas declaraciones por parte de bancos centrales.