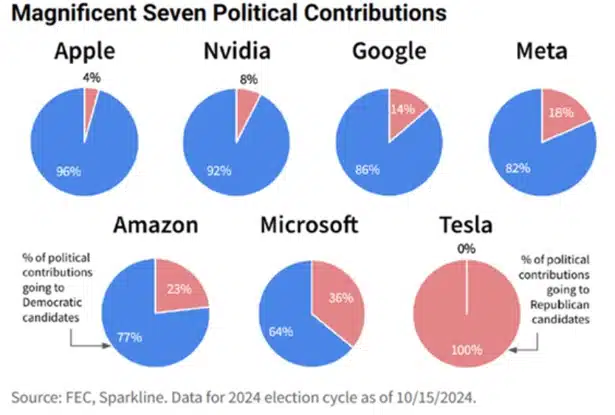

Estas son las donaciones de las Siete Magníficas para las elecciones de Estados Unidos

Redacción Mapfre

Los gigantes tecnológicos de Estados Unidos han mostrado una generosidad considerable durante la campaña presidencial estadounidense realizando aportaciones y donaciones a ambos partidos políticos. El siguiente gráfico muestra el desglose porcentual de las donaciones realizadas por cada una de las Siete Magníficas a los dos partidos: Demócratas en azul y Republicanos en rojo.

Fuente: SYZ Group; Datos FEC, Sparkline

El mes de octubre finalizó en los mercados con caídas en la Bolsa, afectada por resultados empresariales, por múltiples referencias macroeconómicas y por la incertidumbre electoral en Estados Unidos. Los datos macroeconómicos, tanto en EE.UU. como en Europa, parecen alinearse con las expectativas de los inversores, reflejando una gradual relajación monetaria en un contexto de desaceleración económica controlada.

En EE.UU., el mercado laboral fue el centro de atención macro. Por un lado, la encuesta de vacantes de empleo sin cubrir (JOLTS) mostró una caída significativa, que hace pensar que poco a poco el mercado de trabajo se va normalizando. Pocos días después, el informe de empleo de octubre reveló que se crearon solamente 12.000 puestos de trabajo frente a los 110.000 esperados debido a huelgas en el sector aeroespacial y huracanes en el sureste. También fue relevante el dato de PIB del 3T en EE.UU., por debajo de lo estimado (2,8% vs. 2,9%). El motor del crecimiento estadounidense siguió siendo el consumo personal, refrendado esta semana además con una mejora en la confianza del consumidor de la Conf. Board.

En Europa, los datos a nivel macro sorprendieron al alza: los PIB trimestrales de Alemania y de la Eurozona superaron previsiones, aunque con un ligero repunte en la inflación. En España, el crecimiento durante el 3T fue del 0,8% (frente al 0,4% del conjunto de la Eurozona), lo que demuestra la buena tendencia de la economía española.

Por último, el Banco de Japón decidió mantener los tipos de interés sin cambios, mientras que en China vimos nota positiva por el crecimiento del PMI Manufacturero Caixin entrando en territorio de expansión y en niveles mayores a los esperados.

Renta variable

En EE.UU. vimos caídas en la renta variable, siendo el sector tecnológico el gran detractor y arrastrado en parte por los resultados de Meta, Apple y Microsoft. En dichos casos, a pesar de publicar beneficios al alza, mostraron ciertas métricas que no convencieron al mercado, destacando la caída de usuarios activos por la parte de Meta, de las ventas en China por parte de Apple y por la exigente guía de costes en relación a la IA para 2025 de Microsoft. La nota positiva de las “Magníficas” vino de la mano de Amazon, que batió estimaciones, y Alphabet, con un aumento de los beneficios impulsado por los ingresos de la nube.

En Europa, la preocupación por la posible escalada del conflicto en Oriente Medio y la moderación de las expectativas de recortes de los tipos de interés por parte del Banco Central Europeo (BCE) contribuyeron a la debilidad de los índices europeos. El Stoxx 600 mostró caídas relevantes destacando por la parte positiva a los bancos, liderados por Société Générale, que superó estimaciones de beneficios, mientras que los sectores tecnológico y retail se quedaron por detrás.

China cerró la semana en negativo a pesar del buen dato del PMI Manufacturero y de las noticias del paquete de ayudas a los gobiernos locales para cumplir sus objetivos de crecimiento, denotando que la confianza inversora todavía no ha terminado de volver al gigante asiático.

Renta fija

En EE.UU., la debilidad de los informes manufactureros y el tono mixto del empleo no impidió que la rentabilidad del 10 años estadounidense se anotase un nuevo máximo de cuatro meses al situarse por encima del 4,3%, más influenciado por el efecto Trump y las elecciones de esta semana entrante que por el sentimiento macro. En líneas generales vimos un repunte de los tipos con más peso en los tramos cortos lo que ha frenado el proceso de empinamiento de la curva de tipos americana. A nivel de diferenciales se dieron estrechamientos en el ‘high yield’ con poco cambio por la parte del ‘investment grade’.

Divisas y materias primas

El precio del petróleo cayó en precio por la producción récord en EE.UU., y por constatarse que los ataques de Israel sobre suelo iraní no afectarían infraestructura petrolífera. A nivel de divisas, destacamos la caída de la libra esterlina debido a los temores de que las medidas de flexibilización de endeudamiento recientemente aprobadas por el partido laborista (23.000 de financiación bruta para el 2025) haga temer por la sostenibilidad de la deuda de Reino Unido, lo que provocó ventas en los bonos británicos y a la caída de la libra esterlina en su par contra el USD.

Esta semana…

Al margen de los resultados empresariales, las elecciones presidenciales del martes en EE.UU. ocuparán un lugar central, eclipsando, en cierta medida, la decisión de la Reserva Federal sobre los tipos de interés del jueves (25 pbs de recorte esperados). Además, también tendremos decisión de tipos del Banco de Inglaterra.