El 78% de las empresas de S&P tuvo unos beneficios mejores de lo esperado

Redacción Mapfre

El 92% de las empresas del S&P 500 han informado de sus resultados relativos al primer trimestre de 2023. De estas empresas, el 78% ha informado de un BPA por encima de lo esperado por los analistas que queda por encima del promedio de 10 años, situado en el 73%. En conjunto, las ganancias han superado las estimaciones en un 6,5%, lo que también está por encima del promedio de 10 años, del 6,4%.

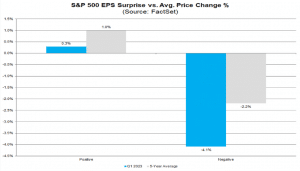

A pesar de esto, las compañías que han informado de sorpresas de ganancias positivas han visto un aumento del precio de cotización del 0,3% promedio (dos días antes de la publicación de ganancias hasta dos días después de la publicación de ganancias), por debajo del aumento de la media de los últimos 5 años (1%).

Por otro lado, las empresas del S&P 500 que informaron sorpresas negativas del BPA experimentaron una disminución de precios mayor, y vieron una disminución promedio del 4,1%, siendo esta una disminución porcentual mayor que la vista en el precio promedio de 5 años (2,2%).

Actualidad en los mercados

Continúa la indecisión en los mercados de renta variable, que tras la tormenta en el sector bancario y al contrario de lo que se podría esperar, se han visto inmersos en una fase de completa inmovilidad que refleja una falsa apariencia de calma. Y es que no en vano, el mercado parece tener una cosa clara: la recesión en Estados Unidos se acerca, y en consecuencia han encontrado acomodo en aquellas compañías con productos o servicios menos expuestos a los altibajos del ciclo económico.

En los mercados de renta fija nada más lejos de la realidad, pues llevan ya varios meses apostando por una caída del crecimiento, ahora sí cabe con mayor fuerza. Esto último se puede observar en la bajada de los rendimientos de los tramos cortos de la curva, algo que en la última semana se ha visto frenado por el debate mantenido en Estados Unidos entorno al techo de la deuda.

El buen dato de inflación visto el miércoles pasado en el país americano (4,9% vs. 5% anterior), ha avivado la teoría entorno a un recorte de tipos de la Fed antes de que finalice el año. A esto precisamente se refirió el presidente del banco central, Jerome Powell, en la reunión que mantuvieron hace tan sólo dos semanas, comentando que estos recortes solo tendrían cabida en un escenario en el que la inflación remitiese a una mayor velocidad.

En China, los malos datos de importaciones señalan a una lenta recuperación de su consumo interno, en la misma línea apunta también el bajo dato de inflación publicado esta semana pasada y referente al mes de abril (0,1% YoY). Por último, el Banco de Inglaterra decidió, por siete votos a dos, subir 25 puntos básicos el tipo de interés de referencia y avisó de la posibilidad de que otras subidas fueran necesarias en las próximas reuniones del organismo.

Otros datos macroeconómicos:

- Producción Industrial Alemania (marzo): -3,4% MoM Vs 2,1% anterior Vs -1,5% esperado. Tercera mayor caída mensual post-covid.

- Balanza Comercial China (abril): $90,21bn Vs $88,19bn anterior.

- Exportaciones: 8,5% YoY Vs 14,8% anterior.

- Importaciones: -7,9% Vs -1,4% anterior Vs -0,3% esperado. Mayor caída de la esperada en las importaciones que siembra la duda sobre la recuperación del consumo en el país.

- IPC EE.UU. (abril): 4,9% YoY Vs 5% anterior Vs 5% esperado. La tasa subyacente, aquella que excluye los elementos más volátiles de los precios, también disminuye una décima hasta el 5,5% anual.

- Decisión sobre tipos del Banco de Inglaterra: 4,5% Vs 4,25% anterior. Lleva 12 alzas consecutivas y sitúa el tipo de referencia en el nivel más alto no visto desde el año 2008.

- IPC China (abril): 0,1% YoY Vs 0,7% anterior Vs 0,3% esperado. Otro indicador más que puede señalar una recuperación más lenta de la esperada en el gasto del consumidor chino.

- IPP EE.UU. (abril): 2,3% YoY Vs 2,7% anterior.

- PIB 1T Reino Unido: 0,1% QoQ Vs 0,1% anterior.

- Producción Manufacturera Reino Unido (marzo): 0,7% MoM Vs 0% anterior Vs 0% esperado. La producción industrial también repunta al 0,7%, 6 décimas por encima de lo esperado.

- Confianza del Consumidor EE.UU.: 57,7 Vs 63,5 anterior Vs 63 esperado.

Esta semana:

- Ayer lunes, se publicó el dato de producción industrial de la Zona Euro en el mes de marzo (-1,4% YoY Vs 2% anterior).

- Hoy martes, se han dado a conocer esta madrugada los datos de producción industrial en China correspondientes al mes de abril (5,6% YoY Vs 3,9% anterior).

- También hemos conocido datos del mercado de empleo en Reino Unido (Tasa de Paro 3,9% Vs 3,8% anterior) y el índice ZEW en Alemania (-10,7 Vs 4,1). anterior). Ya por la tarde se publicaran el dato de ventas minoristas y producción industrial de abril en EE.UU.

- Mañana miércoles tendremos datos relativos al mercado inmobiliario americano.

- El jueves, tenemos en EE.UU. el volumen de peticiones semanales de subsidio por desempleo y se darán a conocer más datos del mercado inmobiliario americano.

- Para finalizar la semana, el viernes conoceremos el dato del IPP de Alemania para el mes de abril.