El efecto de la subida de tipos en el sector inmobiliario

Redacción Mapfre

Semana de subidas de las bolsas, que cierran un mes de Febrero complicado con caídas de más del 2% en el caso de las bolsas en EEUU y ligeras subidas en las europeas.

El contexto de datos macroeconómicos no disipa los temores inflacionistas, con el dato de inflación en Alemania, Francia y el conjunto de la Eurozona sorprendiendo al alza y con las peticiones de subsidios por desempleo bajas, demostrando la fortaleza del empleo en EEUU.

Las intervenciones el pasado jueves de Waller y Bostic, ambos miembros de la FED, se enfocaron a resaltar la necesidad de tener paciencia para ver los efectos de las subidas de tipos en la economía, marcando un discurso más orientado a una subida de 25 pbs en la próxima reunión frente a las expectativas de 50 pbs.

En Europa, Christine Lagarde declaró que, en la reunión del 16 de Marzo del BCE, parece clara la decisión de subir 50 pbs.

Hubo otras referencias macro que dejaron un tono mixto, con foco en EEUU, como el destacado dato del ISM Manufacturero, que permanece en 47,7 indicando contracción económica, a pesar de que el de Servicios permanece resiliente en 55,1. Por otro lado, vimos las subidas de las ventas de viviendas en Enero (8,1%), el descenso en los pedidos globales de bienes duraderos, que registraron su mayor descenso desde abril de 2020, mientras que, por otro lado, los inventarios minoristas (excluidos los de automóviles) aumentaron ligeramente y los inventarios mayoristas cayeron por primera vez desde julio de 2020.

En este contexto, los mercados de bonos reaccionaron con una mayor inversión de la curva en EEUU, con la TIR del bono a 2 años subiendo 80 pbs y el bono a 10 años situándose por encima del 4%, caso similar en Europa con las mayores TIRes vistas en los diferentes tramos del bono alemán desde la anterior crisis.

Otros Datos Macro:

- Preliminar de pedidos bienes duraderos del mes de Enero en los Estados Unidos: -4,5% vs -4% est y 5,6% previo;

- IPC Preliminar España del mes de Febrero: Anual: 6,1% vs 5,9% est y 5,9% anterior; IPC Armonizado: Anual: 6,1% vs 5,5% est y 5,9% anterior.

- IPC Subyacente Preliminar Eurozona del mes de Febrero: Anual: 5,6% vs 5,3% est y 5,3% anterior;

- Desempleo en Eurozona de Enero: 6,7% vs 6,6% est y 6,6% anterior;

- Encuesta de confianza del consumidor de la Conference Board de Febrero en EE.UU.: 102,9 vs 108,5 est y 107,1 anterior;

- PMI Manufacturero en China (Caixin) de Febrero: 51,6 vs 50,7 est y 49,2 anterior;

- ISM Manufacturero de EEUU de Febrero: 47,7 vs 48 est y 47,4 anterior;

- PMI no manufacturero del ISM del mes de Febrero en EEUU: 55,1 vs 54,5 est y 55,2 anterior;

- Pedidos de bienes duraderos del mes de Enero en EEUU: -4,5% vs -4% est y 5,1% anterior;

- Venta de viviendas pendientes del mes de Enero en EEUU: 8,1% vs 1,0% est y 1,1% anterior;

- Preliminar de los Inventarios Minoristas (excluidos los de automóviles) del mes de Enero en EEUU: 0,2% vs 0,1% anterior;

- Preliminar de Inventarios Mayoristas del mes de Enero en EEUU: Mensual: -0,4% vs 0,1% est y 0,1% anterior;

Esta semana:

- Hoy tendremos los pedidos de Fábrica del mes de Enero en EEUU y el dato de las ventas minoristas del mes de Enero en la Eurozona;

- El martes tendremos los datos preliminares de los pedidos de Fábrica del mes de Enero en Alemania y el dato preliminar del crédito al consumo del mes de Enero en EEUU;

- El miércoles obtendremos los datos de empleo y el dato de PIB final de la zona euro. En EEUU, tendremos la encuesta ADP de Empleo así como la Encuesta JOLTs de ofertas de empleo;

- El viernes tendremos el dato de desempleo y el salario por hora promedio en EEUU del mes de Febrero.

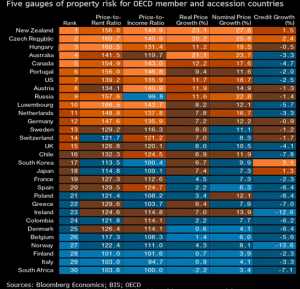

Gráfico semanal: Los principales indicadores de riesgo para el sector inmobiliario empiezan a estar a niveles elevados para países de gran peso en las economías desarrolladas. Destaca el elevado nivel de EEUU en la escala, síntomas de un mercado inmobiliario que sufre las consecuencias del endurecimiento monetario: