El impacto de la política monetaria en el mercado inmobiliario

Redacción Mapfre

Se mantiene el buen inicio del año con la segunda semana positiva consecutiva para las bolsas y los bonos. La semana vino marcada por la bajada en el dato de inflación estadounidense, el cual puede resultar de vital importancia para la reunión del 1 de Febrero de los miembros de la FED y la decisión sobre tipos. A pesar de que el dato de peticiones de subsidios por desempleo también bajó, lo cual denota un mercado laboral todavía resiliente, el consenso parece decantarse por una FED menos agresiva puesto que los datos de inflación (6,5 vs 7,1 anterior) confirmaron la moderación de la misma, tanto de la general como de la subyacente, en línea con las expectativas de mercado. Esto además fue refrendado por Ed Harker, miembro de la FED, quien resaltó que las subidas agresivas de tipos son cosa del pasado dados los niveles actuales de inflación y que las subidas de 25 pbs parecen más acordes al contexto actual.

En Europa, hubo poca referencia macro, destacando el buen dato de la producción industrial (2% vs el 0,5% est) y de balanza comercial en la zona euro, así como, el dato de desempleo que se mantuvo en el nivel esperado del 6,5%. Por la parte asiática, habrá reunión del Banco Central Japonés el martes, donde se sabrá si las crecientes presiones inflacionistas reflejados en los datos de precios al por mayor y precios de bienes corporativos, ambos al alza, llevarán a una subida de tipos. China ocupa el foco de los emergentes, dada su apertura tras las políticas de Covid cero, afectando a los precios del petróleo por el alto nivel de importaciones que han llevado a cabo ante la reactivación de su actividad económica.

Otros datos macro:

- Producción industrial Alemania Mensual (Noviembre) 0,2% vs 01,% est y -0.4% anterior;

- Tasa de desempleo Eurozona Mensual (Noviembre): 6.5% vs 6.5% est y 6.5% anterior;

- IPC EEUU Anual (Diciembre): 6.5% vs 6.5% est y 7.1% anterior;

- IPC subyacente EEUU Anual (Diciembre): 5.7% vs 5.7% est y 6.0% anterior;

- Producción Industrial de la Eurozona (Noviembre): +2%YoY vs 3,4% anterior; Mensual +1,1%;

- Encuesta Confianza del Consumidor de la Universidad de Michigan: 64,6 vs 60,7 est y 59,7 anterior;

- IPC España: Anual (Diciembre): 5,7% vs 5,8% est y 6,8% anterior; IPC Subyacente: 7.0% vs 6,3% anterior;

- Peticiones iniciales de subsidios por desempleo EEUU: 205k vs 215k est y 204k anterior;

- Producción industrial Eurozona Mensual (Noviembre): 2.0% vs 0.5% est y -2.0% anterior;

- Balanza comercial Eurozona Mensual (Noviembre): -11,7b vs -21.0b est y -28.3b anterior;

Esta semana…

- Mañana tendremos varias referencias en China, incluyendo PIB, las ventas minoristas de diciembre y la tasa de desempleo.

- El miércoles tendremos el foco en EEUU, con el Índice de Precios del Productor, el índice de producción industrial y las ventas minoristas.

- El jueves tendremos el índice manufacturero de la FED de Filadelfia y el dato de permisos de construcción en EEUU.

- Cerraremos la semana con el dato de Índice de Precios del Productor de Alemania.

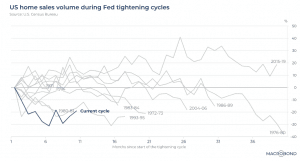

Gráfico de la semana:

El rápido endurecimiento de las condiciones de financiación llevada a cabo por la Fed está teniendo un fuerte efecto en el mercado inmobiliario estadounidense. Las transacciones han tardado sólo seis meses en caer un 30%, lo cual supone el descenso más rápido que en cualquier otro ciclo de los últimos 50 años.