El Índice de Semiconductores de Filadelfia (SOX), el pulso del sector tecnológico

Redacción Mapfre

Semana marcada por la volatilidad en los mercados de renta variable y de bonos, contextualizadas en el dato de inflación estadounidense, claro protagonista de la semana El IPC subyacente de EEUU subió 0,3% (sobre todo impulsado por el alza del precio de las viviendas) suponiendo un 0,1% más alto de lo esperado, añadido además al buen dato de desempleo, lo cual denota fortaleza y poco síntoma de agotamiento en la economía estadounidense.

Los mercados lo asumieron como una confirmación de una subida de tipos más agresiva por la Fed, lectura que afectó inicialmente con caídas en los mercados para rebotar después debido a factores técnicos ante el sentimiento de sobreventa generalizado. Subió la rentabilidad exigida del 10 años estadounidense que alcanzó el 4% y, por otro lado, supuso también subidas de las bolsas tanto en Estados Unidos, como en Europa, aunque en el cómputo semanal, hubo caídas para el S&P 500 (-1,55%) y sin apenas cambios en el caso del Eurostoxx 50 (0,4%).

La renta fija europea, por su parte, tuvo días de bastante volatilidad que hicieron crecer la rentabilidad del 10 años alemán con niveles cercanos al 2,3%. Hubo varios focos UK, dada la finalización del plan de compras de bonos el pasado viernes 14 y el despido de su ministro de Economía, los rumores de que Alemania apoyaría la emisión de eurobonos (confirmados falsos por representantes del gobierno alemán) y el foco italiano, ante la inestabilidad y falta de credibilidad del nuevo gobierno transalpino.

Otros Datos Macro:

- Encuesta Optimismo de empresas pequeñas de EEUU (MoM) (Sep): 92,1 vs 91,6est y 91,8 anterior;

- Oferta de dinero M0 China YoY (Sep): 13,6% vs 14.0%est y 14.3% anterior; M1 China (Sep): 6.4% vs 6.4%est y 6.1% anterior; M2 China (Sep): 12.1% vs 12.1%est y 12.2% anterior;

- Producción industrial UK (MoM) (Ago): -1,80% vs -0,20%est y -1,10% anterior;

- Producción industrial Eurozona (MoM) (Ago): 1.5% vs 0.7%est y -2.3% anterior; Producción industrial Eurozona Anual (Ago): 2.5% vs 1.5%est y -2.4% anterior;

- IPP EEUU (MoM) (Sep): 0.3% vs 0.4%est y 0.3% anterior;

- IPC EEUU subyacente (MoM) (Sep): 0.6% vs 0.4%est y 0.6% anterior; IPC Subyacente EEUU Anual (Sep): 6.6% vs 6.5% y 6.3% anterior;

- Ventas al por menor anticipadas de EEUU (MoM) (Sep): 0.0% vs 0.2%est y 0.4% anterior;

- Confianza Consumidor de la U. de Michigan de EEUU (Oct Preliminar): 59.8 vs 58.8 est y 58.6 anterior;

- IPC Armonizado España (MoM) (Sep): -0.2% vs 0.3%est y 0.3% anterior; Anual: 9.0% vs 9.3%est y 10.5% anterior;

Esta semana

- Hoy lunes, empezamos la semana sin referencias macro relevantes.

- El martes saldrán los datos del ZEW de confianza del inversor para la Eurozona, también la variación de producción industrial de EEUU y las ventas minoristas en China.

- El miércoles tendremos datos de Inflación de UK y Eurozona, así como el índice del mercado inmobiliario, permisos de construcción de viviendas e inicios de construcción de viviendas estadounidenses.

- El jueves saldrá el dato del IPP alemán y por la parte de EEUU, el índice Manufacturero de la Fed de Filadelfia, la venta de viviendas de segunda mano y las nuevas peticiones de subsidio por desempleo.

- El viernes tendremos el dato de la confianza del consumidor en la zona euro.

Gráfico de la semana

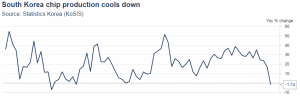

El Índice de Semiconductores Filadelfia (SOX) incluye las 30 mayores empresas estadounidenses del sector dedicado a la producción de los mismos. Es un índice que se sigue de cerca para medir los niveles de producción de este tipo de producto, ya que, además los fabricantes de chips se consideran especialmente sensibles al ciclo económico. Las acciones de los chips están sufriendo una importante caída en lo que va de año, viendo que el SOX ha bajado casi un 40% este año, lo que sitúa el año 2022 en camino de ser uno de sus tres peores resultados anuales.

Como referencia, uno de los grandes actores del sector de los microchips es Corea del Sur. Los datos comerciales de Corea del Sur suelen considerarse un indicador adelantado de la situación en el sector tecnológico, porque el país exporta muchos productos de alta tecnología al resto del mundo suponiendo un dato relevante. Cuando las exportaciones coreanas se estancan, esto suele indicar un periodo de enfriamiento de la demanda mundial. Como se ve a continuación, los datos no son nada halagüeños:

Gráfico: Macrobond Research

Los inventarios nacionales de chips en Corea han aumentado significativamente hasta el 67,4% desde finales del año pasado, mientras que los envíos han descendido hasta los niveles más bajos desde el año 2017. Esto supone malas noticias para el sector tecnológico mundial, muy dependiente de la oscilación de la producción de microchips.