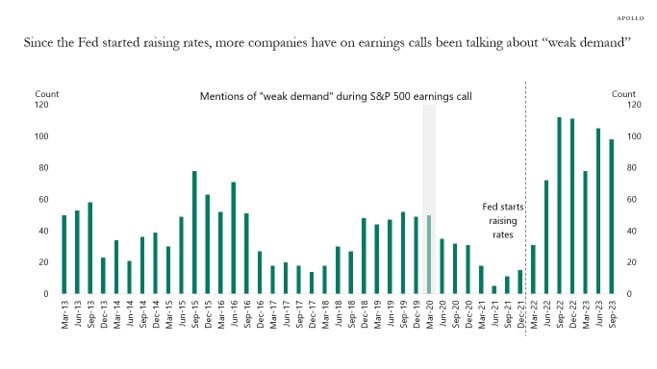

Las empresas del S&P 500 alertan de la debilidad de la demanda

Redacción Mapfre

Desde que la Reserva Federal estadounidense (Fed) comenzara a subir tipos en marzo de 2022, las compañías del índice S&P500 han empezado a mencionar cada vez más en sus publicaciones de resultados palabras relacionadas con una demanda débil. Esto no debería ser una sorpresa puesto que es justo lo que intentan conseguir los bancos centrales: elevar los tipos de interés para frenar una demanda que había superado con creces a la oferta, provocando así un fuerte repunte de los precios.

Sin embargo, es reseñable que, pese a esta realidad, la renta variable siga avanzando especialmente en semanas en la que los datos macro apuntan a una mayor debilidad.

La semana pasada estuvo marcada por los fuertes avances tanto para los mercados de bonos como de acciones a nivel global. Buena parte del protagonismo vino por las referencias macro relativas a inflación en Estados Unidos, con la general y la subyacente a la baja y el índice de precios a la producción también a la baja.

El esperado dato de inflación, que bajó del 3,7% al 3,2% en la general y un 4,0% la subyacente vs. el 4,1% estimado, fue celebrado por los mercados que lo entendieron como una mitigación del riesgo a posibles subidas de tipos tras los últimos discursos más ‘hawkish’ del presidente de la Fed, Jerome Powell.

Además, se publicó el dato de ventas minoristas ligeramente a la baja, pero que, si ajustamos excluyendo el efecto negativo del componente de autos, crecería ligeramente. En líneas generales, la economía estadounidense tuvo una semana positiva en la lucha por el control inflacionista y al mismo tiempo sigue mostrando fortaleza sin dar síntomas de recesión al menos en el corto plazo.

En Europa no hubo grandes referencias macro destacando las declaraciones de la presidenta del Banco Central Europeo (BCE), Christine Lagarde, al Financial Times en las que afirmaba que al margen de las subidas de la inflación que pudiesen venir por efecto base, considera que los tipos de interés están en unos niveles suficientemente restrictivos como para poder lograr el objetivo del 2% en el medio plazo.

Por la parte de los mercados de bonos, a pesar de la decisión de la agencia de calificación Moody’s de reducir sus perspectivas de Estable a Negativa para EE.UU. por el empeoramiento de la senda del déficit, el efecto de los datos inflacionistas prevaleció y los bonos lo recogieron con caídas importantes en los tipos de interés.

China volvió a dar síntomas de debilidad con señales macroeconómicas dispares y que no parecen encauzar un contexto de crecimiento sostenido en la economía del gigante asiático.

Renta variable

En EEUU., ante las buenas referencias relativas a inflación, hubo subidas relevantes en los principales índices con el S&P 500 superando el 2,20%. Si ponemos el foco a nivel sectorial, todos los sectores acabaron en positivo y destacaron las alzas de los sectores de Real Estate favorecido por la tendencia a la baja de los tipos de interés de las últimas semanas. Consumo básico fue el peor sector de la semana debido a señales de debilidad para los próximos trimestres por parte de Walmart.

En Europa, el efecto de las noticias sobre inflación en EEUU. llevó al alza las bolsas europeas con un STOXX 600 superando el 2,80% en la semana, destacando las elevadas subidas del DAX alemán de un 4,49% al amparo del buen dato del índice ZEW de confianza de los inversores. A nivel sectorial, destacaron los sectores de Real Estate al igual que en EE.UU. y el sector de recursos básicos.

En emergentes, el índice global subió por encima del 2,6%, con tan solo una contribución negativa proveniente de China. Los datos oficiales de octubre ofrecieron un panorama dispar de la economía del gigante asiático: la producción industrial y las ventas al por menor crecieron más de lo previsto pero la inversión en activos fijos no alcanzó las estimaciones debido a una caída en el crecimiento de las infraestructuras y la inversión inmobiliaria.

Renta fija

Por la parte de la renta fija, los datos de inflación y su enfriamiento propiciaron las subidas de los precios de los bonos, que no se vieron realmente afectados por la reducción de las perspectivas de la agencia Moody’s a Negativas para la economía estadounidense.

El dato de inflación elimina también del mercado cualquier atisbo de aumento de tipos en Estados Unidos este año y empiezan a descontarse bajadas en 2024. En cuanto a los diferenciales, hubo estrechamientos para los del IG tanto en Europa como en EE.UU. y una ligera ampliación de la inversión de la curva en el 2-10 años americano.

Divisas y materias primas

El precio del petróleo continúa su racha bajista (cuarta semana consecutiva con descensos) debido a la preocupación por la demanda mundial con foco en China y sus malas perspectivas macroeconómicas, lo que podría reducir su demanda de petróleo. La OPEP empezaría ya a plantearse nuevos recortes en la producción para soportar el precio del barril. El índice DXY que mide la fortaleza del USD frente a un amplio abanico de divisas, cayó con fuerza tras los últimos datos macro conocidos en el país.

Esta semana…

Volverá el protagonismo de la macro, con datos destacados como los Preliminares de Noviembre de los PMIs de Servicios y Manufacturero de la Eurozona, el preliminar de la Confianza del Consumidor y el Índice Ifo de Confianza Empresarial de Alemania. Algo menos cargada viene la agenda por la parte de EEUU, donde las referencias de los pedidos de bienes duraderos y las nuevas peticiones de subsidios por desempleo acapararán el grueso de las referencias de la semana.