¿Cuáles son los escenarios para la economía previstos por MAPFRE Economics?

Redacción Mapfre

La vuelta al poder de Donald Trump ha revolucionado el panorama político, económico y comercial a nivel mundial, sumando aún más incertidumbre a un contexto ya de por sí incierto. Por eso, MAPFRE Economics, el Servicio de Estudios de MAPFRE, ha establecido un escenario base y otro estresado en su informe ‘Panorama económico y sectorial 2025’, en el caso de que las tensiones geopolíticas provoquen un alza de los precios, especialmente en energía.

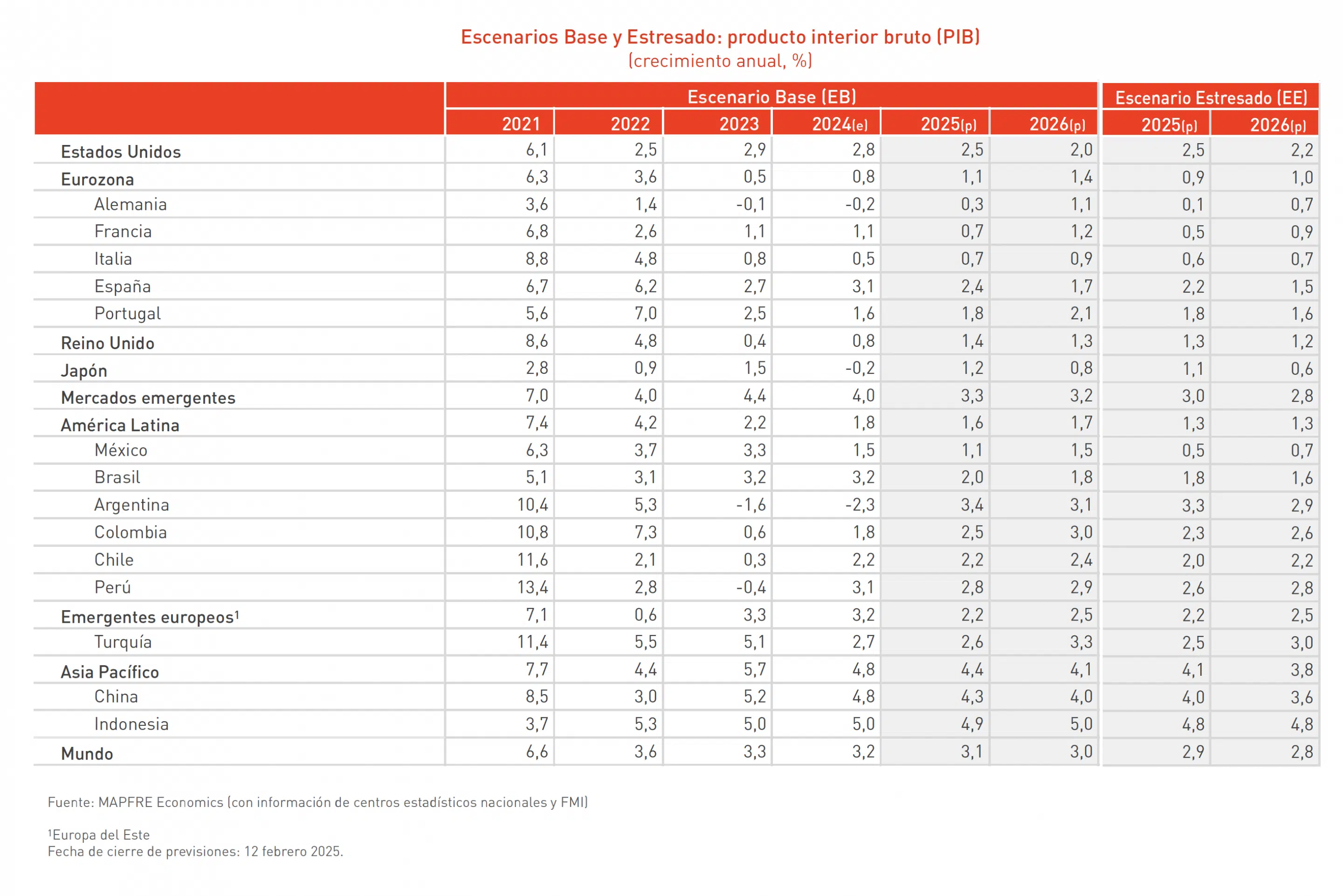

En el escenario base previsto en este informe, el crecimiento económico global ve mejorada las perspectivas económicas en 2025 y 2026 en una décima en cada caso, con tasas de crecimiento del 3,1% y 3,0%, respectivamente, lo que muestra que queda todavía incompleta la vuelta hacia recuperar el ritmo potencial. Esta leve mejora descansa en las contribuciones marginalmente más positivas de ciertas economías desarrolladas, como la Eurozona, aunque el impulso principal sigue proviniendo de la expansión de las economías emergentes, y más concretamente, de Asia, que mantiene el liderazgo en la contribución a pesar de la debilidad manifiesta de China.

Para la inflación se mantiene la visión de una dinámica descendente en 2025, pero seguirá superando los objetivos propuestos a corto plazo, promediando un 3,5%. De cara a 2026, se anticipa un horizonte de control más extendido de la inflación global, con un 3,0%, el cual acompañado del mejor tono de la actividad económica, permite visualizar un panorama menos estanflacionario que en el pasado.

En clave de política monetaria, se prevé una transición hacia políticas neutrales de forma mayoritaria y progresiva, pero algo menos ordenada que en el pasado, donde la sincronización de ciclos lo permitía y la coordinación era un factor evidente.

Por otra parte, el escenario estresado (escenario alternativo, menos probable) sigue mostrando un panorama dominado por primas de riesgo geopolíticas que se trasladan a través de los distintos canales a la inflación. En concreto, el origen del shock se mantiene en las materias primas energéticas, con el petróleo en cuotas de los 100 dólares por barril durante dos trimestres consecutivos y estable en el rango de 90 dólares durante todo 2025.

En este escenario, el efecto en los precios globales se eleva en casi medio punto porcentual durante el conjunto de 2025 y 2026, mientras que la erosión de la actividad económica en esos dos años sería de dos décimas menos de crecimiento respecto al escenario base (2,9% y 2,8%, respectivamente).

Para 2026, se presenta un empeoramiento agregado de medio punto en términos globales, al arrastrar parte de los efectos rezagados de una política monetaria más estricta. Las condiciones financieras contienen un aumento de la tensión delimitado en 1,5 desviaciones estándar y una respuesta de activos de riesgo similar a ejercicios anteriores, donde la corrección media se sitúa en el 15% para la renta variable global y la ampliación de diferenciales en 150 puntos básicos, activándose un ‘flight to quality’ que favorece los activos de seguros y de calidad.

En cuanto a los aranceles, se ha previsto un aumento de cinco puntos porcentuales en la tasa arancelaria efectiva general de Estados Unidos en 2025, lo que elevaría los aranceles promedio del 2-3% al 7-8%. Se espera que este aumento refleje un aumento de los aranceles estadounidenses sobre China de 10-15%, así como una respuesta a las "no reciprocidades" en los niveles arancelarios, es decir, productos para los que un país determinado cobra un arancel más alto que Estados Unidos. Además, también se considera que se impongan otros aranceles ad hoc a bienes y socios comerciales.