Informe semanal: los bancos centrales marcan la pauta

Redacción Mapfre

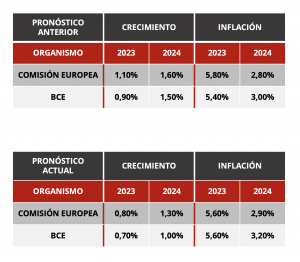

La semana comenzó con la constatación por parte de la comisión europea del empeoramiento en el crecimiento esperado en este 2023 para la zona euro, confirmado esto 3 días más tarde por los economistas del BCE. En concreto, la comisión redujo hasta 3 décimas las expectativas con respecto a lo que preveían hace tan sólo 4 meses (0,8% Vs 1,1% anterior). Esta reducción contrasta con el componente de precios, el cuál apenas modificaron debido a la premisa de una mayor presión existente en los precios del petróleo.

Bajo este escenario de clara desaceleración económica, el miércoles le tocaba al banco central europeo tomar la palabra. Según pudimos ver a lo largo de los días previos a la reunión, los argumentos a favor de “una última subida de tipos” lo antes posible iban ganando adeptos, aunque seguía sin ser la visión mayoritaria del mercado. Finalmente, esta subida de 25pb acabó por confirmarse. A pesar del empeoramiento del contexto económico, el BCE eligió no olvidarse de la persistencia de los precios (que revisó al alza) y que se encuentran actualmente en tasas aún incómodas. También jugó su papel la posibilidad de que en un escenario en el que el crecimiento siguiera empeorando, probablemente no iban a darse muchas más ventanas de oportunidad para subir tipos.

En la región americana el sentimiento fue casi opuesto. A pesar de que existen síntomas de que la actividad pueda desacelerarse en los próximos meses, esta no sería preocupante y en este caso concreto es visto como algo positivo. Esto es así principalmente porque esta desaceleración permitiría a la FED aflojar con mayor premura en su lucha contra la inflación, indicador que por otra parte sigue confirmando su caída, aunque aún sea recomendable mantener cierta cautela. En el caso de los precios energéticos empujaron al dato general al alza (3,7% Vs 3,2% anterior) en un repunte no visto desde febrero pero que era ampliamente esperado por los inversores.

La parte positiva la ofrecía la inflación subyacente que, a pesar de un dato mensual que se iba a niveles cercanos del 0,3% (Vs 0,2% anterior), sigue lejos de las cifras preocupantes del 0,4%-0,6% de las que veníamos meses atrás. Por último, destacamos en China un nuevo recorte del coeficiente de reservas obligatorias para los bancos comerciales. El gobierno chino sigue buscando lograr un equilibrio entre la moderación de los altos niveles de deuda que asolan a una gran parte de su economía y la estimulación necesaria del consumo que, a día de hoy, sigue siendo insuficiente.

Renta Variable

Semana de subidas en los mercados de renta variable europeos a los que parece sentó bien el presumiblemente último incremento de tipos por parte del banco central europeo. No fue así en las bolsas americanas, que acabaron ligeramente en negativo y las cuales fueron arrastradas por un sector tecnológico que no se tomó de tan buen grado el repunte de la inflación general en Estados Unidos, abriendo de esta manera la puerta a posibles nuevas subidas de tipos después de la pausa. Como ya llevamos observando un tiempo en los mercados de renta variable, “peor es mejor” y a pesar de las revisiones a la baja del crecimiento por parte de las diferentes autoridades económicas, los inversores en acciones confían en que esto se traduzca en una vuelta del apoyo monetario en los próximos meses. Por sectores, a destacar el alza de energía y bancos que siguen con su repunte de las últimas semanas y se muestran ya totalmente recuperados de las notables caídas vistas en el mes de marzo. En la región asiática todo sigue igual con unos índices que cerraron sin mucho cambio respecto de la semana anterior y continúan esperando una medida del gobierno chino que impulse de manera definitiva su economía. Los mercados latinoamericanos se benefician del ascenso de los pecios energéticos y no parecen sentir la presión de un dólar más fuerte.

Renta Fija

Alzas en las tires a nivel general de la curva centradas en la parte larga del tesoro americano, seguramente influenciado este movimiento por el repunte de los precios. Estas subidas tuvieron un mayor impacto en la parte corta de la curva de los bonos europeos, debido a que la subida de 25pb por parte del BCE no estaba mayoritariamente descontada en mercado. Respecto a la deuda corporativa, se estrecharon los diferenciales siguiendo la estela de los mercados de renta variable. Respecto a esto último, a pesar de las subidas de tipos, las compañías más grandes siguen con unos niveles de endeudamiento históricamente bajos y aún tienen algo de margen hasta las próximas refinanciaciones importantes.

Divisas y Materias Primas

El dólar sigue aprovechándose de la debilidad de la economía europea y de los impedimentos que tiene su banco central para subir más los tipos. El barril de petróleo continúa con su ascenso (+4% esta semana) y no se atisba su techo. Varios factores se han conjugado en los últimos meses para que esto sea así: primero un agotamiento del inventario en Estados Unidos que ya no dispone de su principal arma para luchar contra la OPEP; segundo una mayor resiliencia del consumidor que ha soportado la demanda de crudo y tercero, el efecto estacional.

Esta Semana

Para la semana ya en curso conoceremos: datos de vivienda en Estados Unidos, PMI’s en la Eurozona y reuniones de bancos centrales en: Reino Unido, Japón y Estados Unidos. Se esperan decisiones importantes de política monetaria por parte de los 2 primeros y habrá que estar atentos a las expectativas que haga el FOMC de la economía americana para el cierre de este 2023 y 2024.