Alzas en las bolsas europeas... pero caídas en el mercado estadounidense

Redacción Mapfre

Semana mixta en las bolsas mundiales con caídas del 2% para los índices norteamericanos y alzas para los europeos mientras siguen las dudas sobre la política monetaria de los Bancos Centrales, la evolución de la inflación y el ajuste de las valoraciones ante el alza en los tipos de interés. Por otro lado, la situación de la pandemia mejora en China lo que unido a los comentarios positivos de algunas autoridades sobre nuevos impulsos fiscales ayudó a las acciones chinas a recuperar parte de lo perdido en el año. La volatilidad en las bolsas fue contrarrestada por un flujo hacia los bonos que, a estos niveles de rentabilidad, empiezan a funcionar como activo refugio.

A nivel macro, el dato de inflación en EE.UU. del mes de abril acaparó toda la atención dado que la tasa interanual bajó dos décimas y se situó en el 8,3% lo que llevo a muchos analistas a vaticinar que ya se habría tocado techo. Sin embargo, la inflación subyacente subió un 0,6% respecto al mes anterior y fue superior a todas las previsiones realizadas por los analistas encuestados por Bloomberg. Servicios, tarifas aéreas y el coste de la vivienda fueron las principales partidas que contribuyeron al repunte del dato. En Europa, el precio del gas volvió a repuntar por el corte del suministro a través de los gaseoductos de Ucrania y Polonia.

Renta variable

Sexta semana consecutiva de caídas para los principales índices de EE.UU. (algo que no ocurría desde 2011). El sentimiento de los inversores sigue marcado por el efecto de la inflación en la economía, las valoraciones de las compañías así como sus resultados. A este respecto, la temporada de resultados está llegando a su fin con el 90% de las compañías del S&P 500 ya habiendo reportado. Los beneficios han sido un 5% por encima de lo esperado por lo que los fundamentales de las compañías siguen siendo sólidos pese a la pérdida acumulada desde inicios de año.

En Europa, pese a las palabras de C. Lagarde apuntando a una subida de tipos en julio poco después de finalizar el PEPP, las bolsas terminaron la semana con subidas. No hubo un patrón claro a nivel de factores pero por sectores, consumo y finanzas lo hicieron bien vs Energía y salud.

En general, mala semana para los mercados emergentes con la excepción de la bolsa brasileña y china La mejora en el número de contagios en las principales ciudades del país supone un alivio para el comercio internacional y para la demanda interna. La continua apreciación del USD empieza a suponer un problema para algunos países.

Renta fija

Retrocesos importantes en las rentabilidades exigidas a los principales bonos de deuda pública. En el caso de EE.UU. la curva volvió a aplanarse tras la buena aceptación de una nueva subasta del Tesoro norteamericano después de conocerse los datos de inflación. Todo ello marcado por unas declaraciones de J. Powell en las que apuntaba la dificultad a la que se enfrenta la FED de controlar la inflación sin causar daño económico.

Divisas y Materias Primas

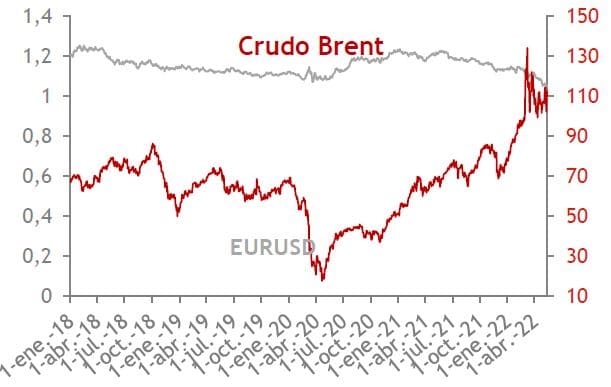

El USD parece ser el único activo refugio en este entorno de volatilidad, tipos al alza e inflación descontrolada lo que contrasta con la pobre evolución del oro. El Brent, a la baja pendiente de las sanciones a Rusia.

Otros datos macro

- ZEW alemán: -34,3 vs -41 anterior

- Índice de precios a la producción en China (abril): +8%YoY vs 8,3% anterior.

- Inflación en China (abril): 2,1%YoY vs 1,5% anterior.

- Índice de confianza de las PYMEs norteamericanas (NFIB Small Business): 93,2 vs 93,2 anterior.

- Índice de precios a la producción en EE.UU. (abril): 0,5%MoM situando la tasa interanual en el 11% vs 11,5%anterior.

- Producción Industrial Eurozona (marzo) -1,8%MoM vs 0,5% anterior. El nivel se sitúa un 0,6% por debajo del dato de febrero 2020.

- Sentimiento del consumidor de la U. de Michigan: 59,1 vs 65,2 anterior. Las expectativas de inflación a 1 año se mantuvieron sin cambios en el 5,4%

Esta semana

- Ayer conocimos datos importantes en China del mes de Abril: Ventas Minoristas, Producción Industrial e inversión en activos inmobiliarios.

- Hoy martes conoceremos el dato del PIB del 1T de la Eurozona. En EE.UU. será el turno de las ventas minoristas y la producción industrial del mes de abril.

- El miércoles, el PIB de Japón del 1T, la inflación de abril en Reino Unido y permisos de construcción en EE.UU.

- El jueves, datos de comercio exterior de Japón del mes de abril y ventas de viviendas de segunda mano en EE.UU.

- Y terminaremos la semana con los precios industriales de Alemania del mes de abril.

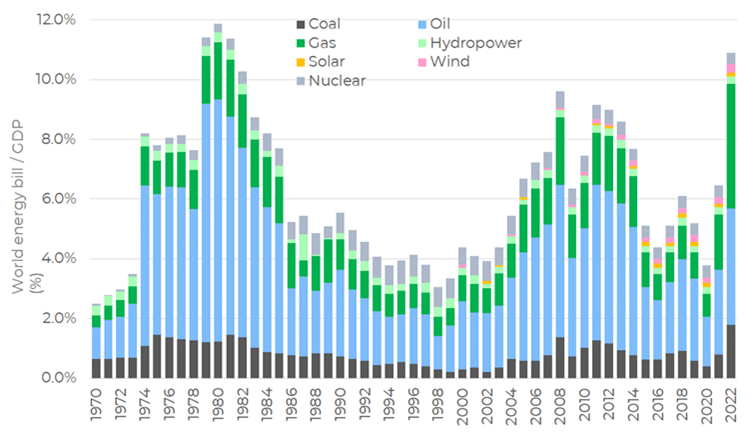

Gráfico de la semana

El aumento del precio de la energía es el núcleo de las tensiones inflacionistas en buena parte del mundo. La economía mundial está pagando alrededor de un 3,9% del PIB por su consumo de petróleo lo que se sitúa en un punto intermedio del rango de los últimos 50 años. Sin embargo, la factura del gas supone un 4,2% del PIB Mundial lo cual representa una cifra muy alta en comparación con la historia (1,4%).

Fuente: Thunder Said Energy; Bloomberg;