Informe semanal de mercados (18/04/2022)

Redacción Mapfre

Semana negativa para las bolsas norteamericanas y mixta para las europeas en las que hubo una gran dispersión. El alza de los tipos de interés sigue castigando a los índices con mayor peso en compañías tecnológicas y de consumo discrecional y por el contrario, beneficia a bolsas como la española que cierra prácticamente plana en el acumulado del año. La política monetaria sigue endureciéndose o al menos en el tono que emplean los banqueros centrales en sus declaraciones públicas.

La reunión del BCE se saldó sin grandes noticias ni titulares pero deja clara la intención de la autoridad monetaria de acabar con las compras de activos antes del 3T e iniciar un ciclo de alza de tipos poco después. En EE.UU., la inflación del mes de Marzo subió un 1,2% con respecto al mes anterior y la tasa interanual se sitúa ya en el 8,5% con la tasa subyacente en niveles del 6,5% y el índice de precios a la producción en el 11,2%. El tipo de interés a 30años, referencia para las hipotecas en EE.UU., superó el 5% lo que de facto supone una disminución de renta disponible para los hogares norteamericanos que empieza a tener su reflejo en las lecturas de confianza de los consumidores o de las pequeñas y medianas empresas.

Renta Variable

Como comentábamos al inicio, mala semana para los índices norteamericanos en la primera semana de presentación de resultados del primer trimestre y en la que el volumen negociado fue menor a la media debido a la festividad de la Semana Santa. Los grandes bancos dieron el pistoletazo de salida al publicar sus cuentas y en general el mercado no las recibió con optimismo. Por sectores, energía, materiales y consumo básico fueron los únicos que escaparon de las pérdidas.

En Europa, el CAC de Francia se recuperó de las pérdidas de la semana anterior tras el resultado de la primera vuelta de las elecciones presidenciales en las que Macron fue el candidato más votado con una ligera ventaja frente Le Pen. El DAX alemán fue el peor índice tras la rebaja en las expectativas de crecimiento por parte del gobierno desde un 4,8% anterior a un 2,7%. Mientras tanto, el conflicto en Ucrania sigue sin mostrar signos de resolverse en el corto plazo y la presión a los países de la Unión Europea para dejar de comprar gas y petróleo ruso va en aumento.

En las bolsas emergentes, el tono fue negativo dado que todas las bolsas más importantes como China, Corea, India o Brasil acabaron la semana con pérdidas. Los confinamientos estrictos en ciudades tan importantes como Shanghai siguen pesando en el ánimo de los inversores.

Renta Fija

Alza de tipos generalizado durante la semana en la que el Treasury americano supera ya el nivel del 2,8%. Además, los tipos más altos fueron acompañados por ampliaciones en los diferenciales crediticios a ambos lados del Atlántico llevando al principal índice de renta fija a uno de los peores comienzos del año.

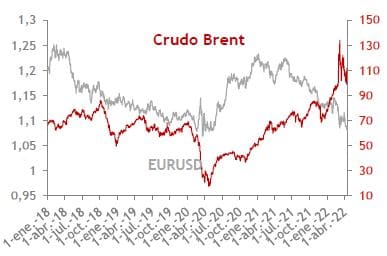

Divisas y Materias Primas

El alza de tipos en EE UU y el pensamiento generalizado de que la FED será mucho más rápida en el endurecimiento de la política monetaria, favorece al billete verde vs Euro. Subida importante también para el crudo (+9%).

Otros Datos Macro:

- ZEW Alemán (Abril): -41 Vs -39,3 anterior (Situación Actual: -30,8 Vs -21,4 anterior / Perspectivas: -43 Vs -38,7 anterior)

- Índice de optimismo NFIB Small Business en EE.UU. (Marzo): 93,2 Vs 95,7 anterior

- Ventas Minoristas EE.UU. (Marzo): +0,5%MoM Vs 0,8% anterior y 0,6% esperado.

- Índice de confianza de la Universidad de Michigan (Abril): 65,7 Vs 59,4 anterior. La expectativa de inflación a 1 año se sitúa al igual que en la lectura anterior en el 5,4%.

- Producción Industrial EE.UU. (Marzo): +0,9%MoM Vs 0,4% esperado.

Esta semana:

- Se ha conocido que la economía china creció un 1,3% durante el trimestre y un 4,8% con respecto al año anterior, superando las expectativas (+4,2%) pero por debajo del 5,5% fijado por el gobierno. Por otro lado, la producción industrial del mes de marzo fue del 5%YoY y las ventas minoristas cayeron un 3,5%.

- Mañana martes se publicarán los permisos de construcción del mes de marzo en EE.UU..

- El miércoles será el turno del índice de precios a la producción de marzo de Alemania, la producción industrial de la Eurozona del mes de febrero y las ventas de viviendas de segunda mano en EE.UU. de marzo.

- Por último, el viernes tendremos los PMIs preliminares de abril

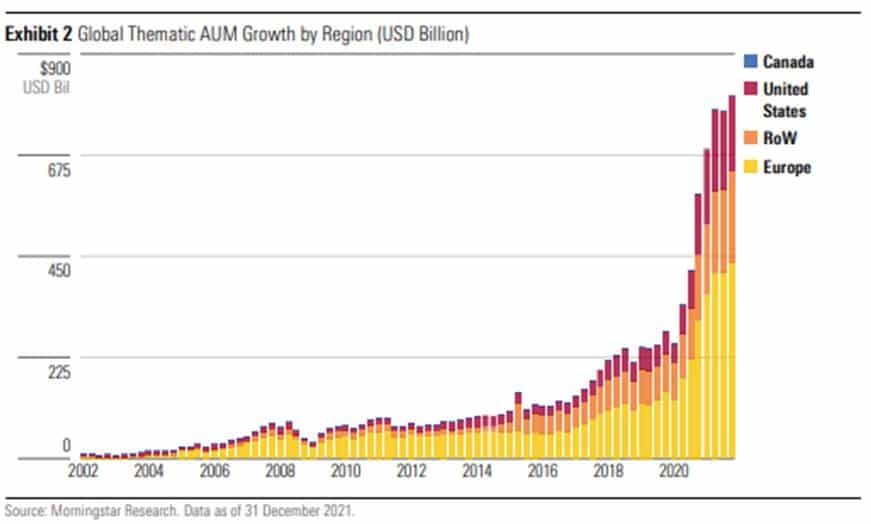

El gráfico de la semana:

El crecimiento del mercado de fondos de inversión temáticos no ha hecho más que aumentar especialmente tras el inicio de la pandemia. Estos fondos tratan de aprovechar las temáticas de crecimiento secular que varían desde la inteligencia artificial hasta la Generación Z. Como consecuencia, el patrimonio que gestionan a nivel global es de 806.000 Millones o un 2,7% del total de AUM invertidos en fondos de renta variable. Hace 10 años, no suponían ni el 1% (Fuente: Morningstar). Aunque algunos de ellos han tenido unos retornos espectaculares, a largo plazo la historia muestra que el ratio de outperformance baja hasta al 39% y que solo 1 de cada 10 fondos que consiguen batir al benchmark permanece abierto.