Tras el dato de inflación americana, llega una nueva subida de tipos

Redacción Mapfre

El dato de inflación en EE.UU. de agosto supuso un jarro de agua fría para aquellos inversores que esperaban una relajación del alza de los precios. Si bien es cierto que la tasa interanual descendió dos décimas con respecto al dato anterior, el 8,3% publicado quedaba lejos de la expectativa de una caída de 4 décimas hasta el 8,1%. Quizás más significativo fue el repunte en la inflación subyacente (aquella que excluye los elementos más volátiles como energía y alimentos) hasta el 6,3% desde el 5,9% anterior lo que estaría acorde con una inflación que poco a poco va permeando por todas las capas y sectores de la economía norteamericana (especialmente en servicios).

La reacción de los mercados fue rotunda y las bolsas sufrieron pérdidas superiores al 4% ante la posibilidad de que la FED tenga que llevar más alzas de tipos de interés y mantenerlos en dichas tasas por más tiempo. En renta fija, tenemos ya al bono a 2 años estadounidense por encima del 3,8% mientras que la curva se mantiene invertida. Se publicaron otros datos macro importantes tanto en EE.UU. como en Europa: ZEW alemán, ventas minoristas, producción industrial o índice de precios a la producción que en general, salieron mejor de lo esperado aunque no tuvieron impacto en mercado.

Renta Variable

No hubo refugio alguno y los índices norteamericanos sufrieron su peor semana desde mediados de junio. Con caídas superiores al 4% solo los sectores más defensivos como salud, consumo básico o utilities consiguieron capear mejor la oleada de ventas tras publicarse el dato de inflación de agosto. Fue una semana difícil para las grandes empresas tecnológicas en las que Alphabet o Meta alcanzaron el mínimo de 52 semanas.

Las bolsas europeas, aunque también en negativo, se comportaron mejor que sus homólogas estadounidenses. El "refugio” se encontró en bancos y aseguradoras que con el alza en los tipos de interés y la expectativa de que se mantengan altos por más tiempo, mejora sustancialmente su visión para los próximos meses al aumentar sus márgenes.

En las bolsas emergentes vimos también caídas importantes especialmente en China, India y Brasil. El dato de inflación en EE.UU. una FED más agresiva en su política monetaria y un USD que vuelva a apreciarse frente a una amplia cesta de divisas, mantiene la presión sobre los índices emergentes pese al mejor control de la inflación en estos países.

Renta Fija

Los tipos de interés continúan su tendencia al alza y lo hacen especialmente en los tramos cortos por ser más dependientes de las decisiones de política monetaria. Con un bono a 2 años en EE.UU. rozando el 3,9% (su nivel más alto en los últimos 15 años), el mercado ha empezado a descontar un "tipo de llegada" superior al 4% que podría acelerarse si la FED sube tipos esta semana 100 pb como empieza a descontar ya parte del mercado.

Divisas y Materias Primas

El Euro consigue acabar la semana por encima de la paridad pese la presión de los tipos de interés al alza en EE.UU. Las dudas sobre el crecimiento siguen pesando sobre la demanda de crudo que cotiza ya por debajo de los 92 USD/barril El oro, sigue su particular viacrucis ante el aumento de los tipos de interés reales.

Otros Datos Macro

- ZEW Alemania (septiembre): -60,5 Vs -47,6 anterior.

- NFIB Small Business (agosto): 91,8 Vs 89,9 anterior

- Producción Industrial UE (julio): -2,3%MoM. La tasa interanual se sitúa en el -2,4%

- Índice de Precios a la producción EE.UU. (agosto): -0,1%mOm. La tasa interanual se sitúa en el 8,7% Vs 9,8% anterior.

- Inflación Reino Unido (agosto): 9,9%YoY Vs 10,1% anterior.

- Ventas minoristas EE.UU. (agosto): +0,3%MoM Vs 0,1% esperado.

- Producción Industrial EE.UU. (agosto): -0,2%MoM Vs 0,5% anterior.

- Sentimiento U. de Michigan: 59,5 Vs 58,2 anterior. Las expectativas de inflación a un año bajan hasta el 4,6% desde el 4,8% anterior.

Esta semana

- El martes se publica el índice de precios a la producción de Agosto en Alemania y los permisos de construcción de viviendas en Estados Unidos.

- El miércoles, reunión de la FED donde, además de la decisión sobre los tipos de interés, se publicarán las nuevas previsiones macroeconómicas del organismo.

- El jueves, turno del Banco Central de Inglaterra quien decidirá sobre la tasa de tipos de interés.

- Por último, el viernes se publican los PMIs preliminares de Septiembre.

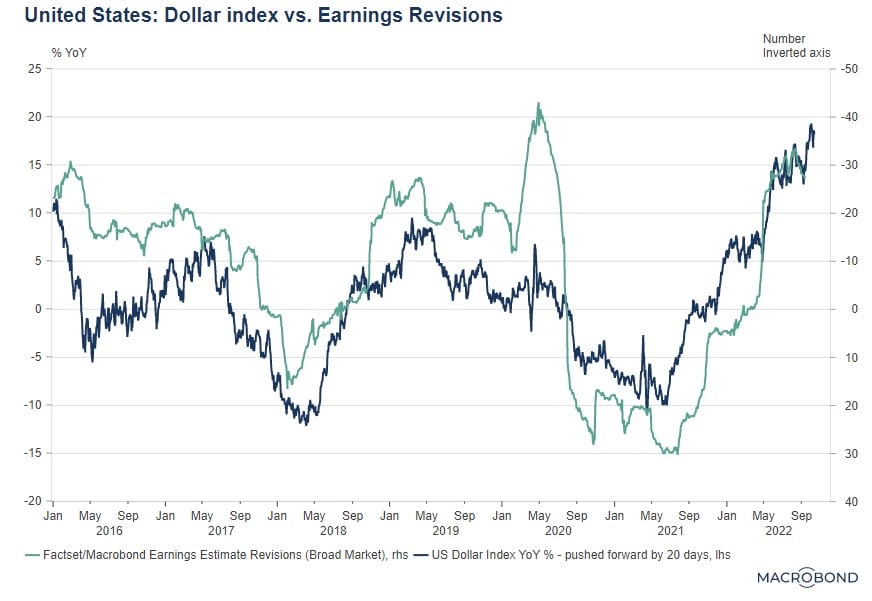

Gráfico de la semana

La apreciación del USD del último año es algo habitual en momentos de ralentización económica debido principalmente al consecuente efecto que tiene una política monetaria más restrictiva. Si tenemos en cuenta la rapidez con la que la FED está llevando a cabo el endurecimiento de las condiciones crediticias, podríamos calificar como comprensible las alzas del USD frente a una amplia cesta de divisas como mide el índice DXY. La consecuencia de esta apreciación suele ser una recesión en beneficios como muestra este gráfico de correlación.