Calma tensa en los mercados tras el giro de los bancos centrales

Redacción Mapfre

Semana muy intensa de Bancos Centrales que se salda con las pérdidas abultadas en prácticamente todos los activos (criptomonedas incluidas). En renta variable no veíamos caídas semanales de tal intensidad desde marzo del año 2020 mientras que las rentabilidades de los bonos siguieron rumbo norte. El motivo principal de estas caídas generalizadas se debe al endurecimiento sin precedentes de las políticas monetarias por parte de unos bancos centrales que parecen haber puesto el piloto automático hacia un control de la inflación. De esta forma, la FED subió los tipos de interés 75pb, el Banco Central de Suiza sorprendió al mercado con una subida de 50pb (la primera en 15 años) y el Banco Central de Inglaterra hizo lo propio en 25pb.

Solo el Banco Central de Japón se desmarcó del resto al mantener su política de control de la curva pese a la presión reciente del mercado respecto a la TIR del bono a 10 años. Además, el BCE se reunió de emergencia para abordar el incremento de las primas de riesgo periféricas debido al riesgo de fragmentación que supondría unos niveles de rentabilidad muy dispares. Los bancos centrales han puesto fin a la fiesta de la liquidez y habrá que esperar para ver cuál es el escenario que resulta de aquí en adelante.

Renta Variable

El S&P500 entró oficialmente en mercado bajista al caer más de un 20 desde máximos. La decisión sobre los tipos de interés de la FED elevó los miedos del mercado a entrar en una recesión que dañaría los márgenes y los beneficios empresariales. No hubo ningún sector que acabara la semana en positivo aunque consumo básico y salud fueron los que menos sufrieron. En la parte baja, energía con una caída del 17%, Utilities y Materiales.

Tampoco fueron inmunes al endurecimiento de las condiciones financieras las bolsas europeas. Los sectores más cíclicos y el sector energético, grandes beneficiados del incremento del precio de las materias primas, fueron también los más afectados en Europa. Bancos y Aseguradoras recogieron con caídas menores el alza en los tipos de interés.

Semana también negativa para los mercados emergentes con solo la aportación positiva por parte de las acciones chinas. El principal índice de China subió un 1,65% ante las noticias de un nuevo plan por parte de las autoridades de inversión en activos así como los buenos datos de producción industrial.

Renta Fija

Además de las decisiones sobre tipos de interés ya comentadas anteriormente por parte de los Bancos Centrales, la FED actualizó sus previsiones sobre la economía americana. Situaron la tasa de crecimiento en el 1,7% Vs 2,8% de marzo y elevaron la tasa de inflación esperada hasta el 5,2% Vs 4,3% anterior. Según el diagrama de puntos (dot plots), los tipos oficiales se situarían en el 3,4% al final del año 2022 (1,9% en marzo) y acabarían en el 3,8% en 2023.

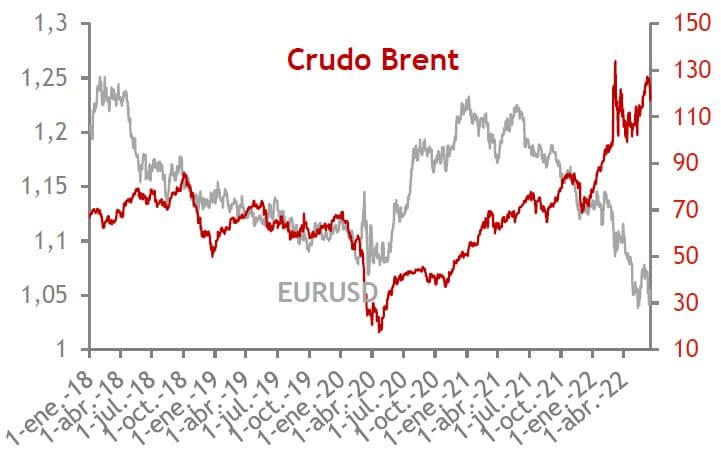

Divisas y Materias Primas

Pese al efímero repunte del euro tras publicarse la convocatoria de urgencia del BCE, el Euro vuelve a perder terreno frente al USD. La falta de concreción o mayor detalle de la herramienta de control de las primas de riesgo castigó a la moneda única. El crudo se dejó un 7% durante la semana ante la perspectiva de una economía enfriándose.

Otros Datos Macro

- ZEW alemán (junio): -28 Vs -34,3 anterior

- NFIB Small Business Optimism (EE.UU.): 93,1 Vs 93,2 anterior

- Índice de precios industriales (EE.UU.) de Mayo: +0,8%MoM y 10,8%YoY

- Ventas minoristas China (mayo): -6,7%YoY Vs -11,1% anterior.

- Producción industrial China (mayo): +0,7%YoY Vs -2,9% anterior.

- Producción industrial UE (abril): +0,4%MoM vs -1,4% anterior

- Ventas minoristas EE.UU. (mayo): -0,3%MoM rebajando también el dato anterior. En términos interanuales la tasa se sitúa en el +8,1%

- Permisos de construcción en EE.UU. (mayo): -7%MoM Vs -3% anterior mientras que las viviendas iniciadas caen un 14,4% con respecto al mes anterior.

Esta semana

- El lunes se ha conocido que el índice de precios a la producción de Alemania en el mes de mayo subió una décima hasta el 33,6% en términos interanuales.

- El martes se publican las ventas de viviendas de segunda mano del mes de mayo en EE.UU.

- El miércoles, turno para la inflación de mayo en Reino Unido y confianza del consumidor en la Eurozona de Junio.

- El jueves se publican los PMIs preliminares del mes de junio.

- Y terminamos la semana con la publicación del IFO alemán y la venta de viviendas nuevas en mayo en EE.UU.

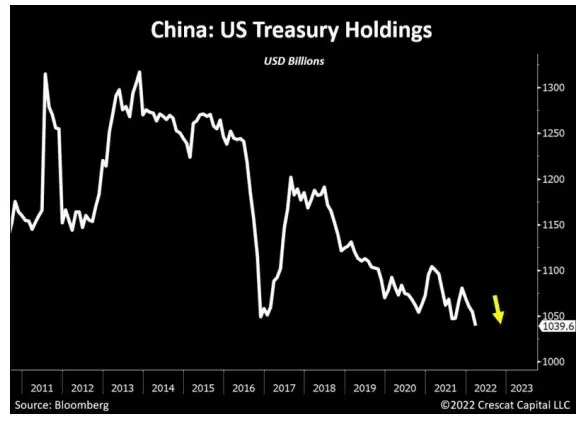

Gráfico de la semana

Las caídas acumuladas en renta fija, además de generalizadas, son de una magnitud prácticamente no vista en la historia. En EE.UU., el índice que mide la rentabilidad de los bonos del tesoro en USD cae más de un 10% desde que comenzó el año. China, uno de los grandes tenedores de deuda estadounidense, ha estado reduciendo la cantidad de bonos de sus balances y se acerca a los mínimos de más de una década.