Informe semanal de mercados (25/04/2022)

Redacción Mapfre

Dejamos atrás la tercera semana consecutiva de caídas para los índices de renta variable estadounidense que arrastró también a las plazas europeas. La preocupación por la inflación, su efecto en los beneficios corporativos y el endurecimiento de la política monetaria siguen siendo las grandes preocupaciones del mercado además del desarrollo de la guerra en Ucrania. En China, pese a que los datos de PIB fueron mejor de lo esperado (con un crecimiento en el primer trimestre del 4,8%), el empeoramiento del brote de Covid 19 que sufren algunas de las principales ciudades del país se añade a la lista de factores negativos a los que los inversores se están enfrentando desde inicios de año. El índice de Hong Kong ha cerrado con una caída superior al 4% que se suma a la mala evolución de la semana pasada pese al anuncio de un recorte de reservas requeridas a los bancos chinos con el objetivo de liberar crédito y ampliar la liquidez. Más positivas fueron las lecturas de PMI en Europa impulsadas por un rebote del sector servicios tras el levantamiento de las restricciones compensando así la caída del sector manufacturero por la dificultad renovada en las cadenas de producción y suministro.

- Renta Variable

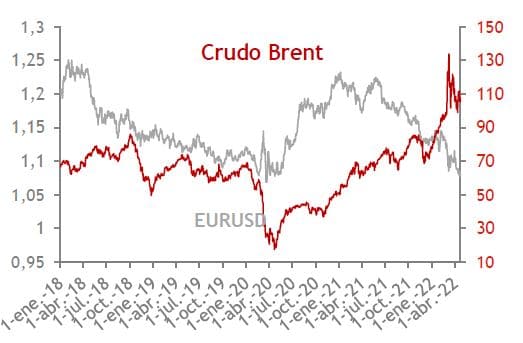

A excepción del sector de consumo básico (que acumula tres semanas consecutivas al alza) y el real estate cotizado, el resto de sectores acabaron en negativo en las bolsas estadounidenses. Parece que los inversores hayan encontrado en estos sectores cierto refugio ante la expectativa de un menor crecimiento económico. Por otro lado, el sector energético que sigue liderando la tabla de rentabilidades en lo que llevamos de año, se dejó un 5% en consonancia con la caída del crudo. En cuanto a noticias corporativas, Netflix se dejó un 26% tras publicar cuentas y anunciar la primera pérdida de suscriptores en 10 años arrastrando a otras compañías tecnológicas en las caídas.

En Europa, el recorte a la previsión de crecimiento para el conjunto de la eurozona en 2022 hasta un 2,8% (vs 3,9% estimación anterior) por parte del FMI y la segunda vuelta de las elecciones presidenciales francesas acapararon gran parte de la atención. La victoria final de Macron probablemente dará un impulso a la bolsa francesa que había sufrido mayor volatilidad en las últimas semanas.

Pérdidas también para las bolsas emergentes con caídas importantes en las bolsas de China y Brasil. El mercado sigue castigando a los índices chinos dada la difícil situación por la que atraviesa la economía del país y la escasa respuesta en materia de impulso fiscal y monetario por parte de las autoridades.

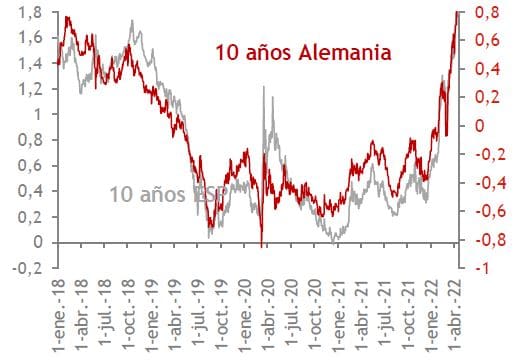

- Renta Fija

Se suceden las declaraciones por parte de representantes de los Bancos Centrales en las que el tono sigue siendo muy hawkish. Powell daba casi por hecho una subida de 50 pbs en la próxima reunión de la FED al mismo tiempo que Luis de Guindos, vicepresidente del BCE, veía posible una subida de tipos tan pronto como Julio La reacción, tipos al alza y ampliación de diferenciales corporativos.

- Divisas y Materias Primas

Crudo y oro terminan la semana con caídas y el VIX se acerca al nivel de 30. En divisas, continúa la debilidad del Euro y el Yen frente al USD.

Otros Datos Macro:

- Ventas minoristas en China (Marzo): -3,5% YoY lo que supone la primera caída desde Julio del año 2020.

- Producción industrial en China (Marzo): +5% YoY Vs 4% esperado.

- Permisos de construcción de viviendas (Marzo) en EE.UU.: 1,87 Millones Vs 1,85 del mes anterior.

- Previsión crecimiento mundial (FMI): +3,6%.

- Índice de precios a la producción de Alemania (Marzo): +30,9% YoY Vs 25,9% anterior.

- Producción industrial Eurozona (Febrero): +0,7% MoM Vs -0,7% anterior.

- Índice de confianza del consumidor de la Eurozona (Abril): -16,9 Vs -18,7 anterior y Vs -20 esperado.

- PMIs de Abril en la UE: Manufacturero (55,3 Vs 56,5 anterior y 54,9 esperado); Servicios (57,7 Vs 55,6 anterior y 55 esperado); Compuesto (55,8 Vs 54,9 anterior y 53,9 esperado).

Esta semana:

- Acabamos de conocer el IFO de clima empresarial del mes de abril en Alemania que se salda con una mejora respecto al mes anterior (91,8 Vs 90,8).

- El martes se publican los pedidos de bienes duraderos en EE.UU. del mes de marzo, el índice de confianza de la Conference Board, las ventas de viviendas nuevas y el índice de precios inmobiliarios de Shiller.

- El miércoles conoceremos los beneficios de las empresas industriales chinas en marzo,

- El jueves, tendremos el dato de inflación preliminar de abril de España y Alemania así como el PIB del 1T en EE.UU..

- Por último, el viernes habrá reunión del Banco Central de Japón.

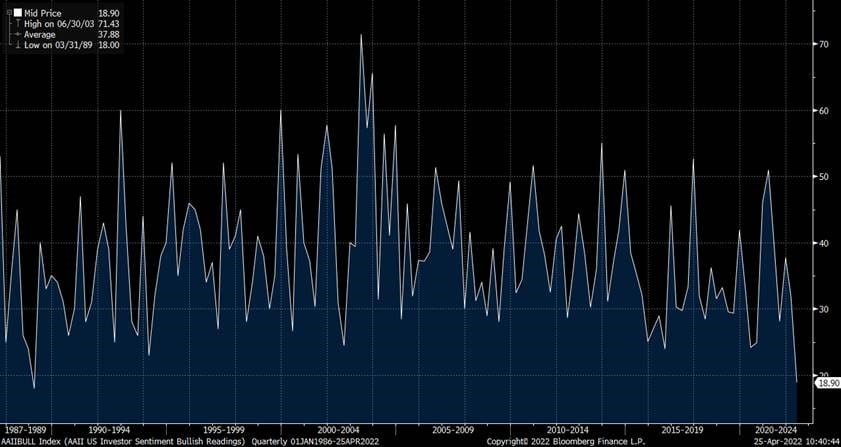

Gráfico de la semana:

El índice semanal US Investor Sentimient Bullish Readings elaborado por la Asociación Americana de Inversores Individuales refleja el sentimiento de los inversores particulares respecto a la bolsa estadounidense en los próximos 6 meses. El último dato refleja la lectura más baja de los últimos 30 años: ¿Señal de compra?

Fuente: Bloomberg