La confianza empresarial y del consumidor, en el punto de mira

Redacción Mapfre

Semana negativa para los mercados, con caídas contextualizadas por las subidas de tipos en varios países, destacando la estadounidense, por la creciente tensión por las elecciones italianas y el conflicto ruso con el apoyo de Putin a los referéndums de integración al territorio ruso en el Donbás.

A nivel macro, la semana vino marcada por la decisión de la Reserva Federal que confirmó la subida de tipos, apostando por los 75 pbs aunque dando un discurso que sienta las bases de posibles futuras subidas en las dos próximas reuniones (1/11 y 13/12), anunciando además que mantendrán los tipos altos en el largo plazo frente a las expectativas de bajadas que había para el año que viene (para el 2023: 4,6% frente al 3,8% previsto y 2024: 3,9% frente al 3,5%) y que esperan recortes en las expectativas de crecimiento del país (2023: 1,2% frente al 1,7% y 2024: 1,7% frente al 1,9%).

En Europa, los datos de PMI afectaron a las principales plazas bursátiles y los mercados de bonos han ido tensionándose según se acercaban las elecciones italianas. Además, vimos subidas de tipos en Suiza, Noruega, Suecia y Reino Unido. En Asia, destaca la decisión del Banco Central de Japón de no tocar los tipos manteniendo su discurso moderado (-0,10%) debilitando más aún su divisa (mínimos niveles de 24 años) y llevando a la intervención del yen en el mercado de divisas.

Renta Variable

Semana negativa en los principales índices de renta variable estadounidense, con pocos sectores en positivo (sólo el sector de construcción), tras las decisiones sobre tipos y el creciente miedo a la recesión, resaltando las caídas del sector energético y hotelero, ambos afectados por inflación y el temor a la caída de la demanda de combustible provocada por la recesión.

Las bolsas europeas salieron muy castigadas con el Eurostoxx 50 acumulando una caída mayor del 4,50% destacando caídas en los sectores de Real Estate y de Construcción, así como de Materias Primas, sin ningún sector en positivo a resaltar, afectadas por las elecciones en Italia, así como, por los malos datos macro de la semana.

A nivel emergente, las bolsas que más sufrieron fueron la bolsa taiwanesa, la surcoreana y la china, afectados por la fortaleza del dólar debido a la subida de tipos y los temores de la desaceleración del crecimiento mundial. Por la parte positiva, destaca la bolsa brasileña que subió un 2,2% en la semana, debido a la decisión de mantener tipos 13,75% tomada por su banco central.

Renta Fija

En la renta fija el foco estuvo foco en la subida de tipos estadounidense (TIR del 10 años a 3,68% que ha afectado a nivel global. En Europa, destaca la TIR del 10 años italiano que, tras las elecciones en Italia se ha situado en máximos anuales 4,4% y la de la Gilt británica tras el paquete de medidas fiscales del gobierno 4,10%. Además hubo subidas de tipos por parte del Banco de Inglaterra 50 bps, 2,25% Suiza 75 bps, 0,50% Suecia 100 bps, 1,75% y Noruega 50 bps, 2,25%.

Divisas y Materias Primas

El euro salió castigado tras la subida de tipos de la Fed acabando por debajo de la par. Mínimos históricos para la libra esterlina tras el anuncio de políticas fiscales agresivas por el gobierno. El miedo a la recesión y un dólar fortalecido afectaron a la demanda del crudo, dejando el brent a 86 $$/brl y el WTI a 77 $$/brl. El oro también cayó tras la reunión de la Fed, por la fortaleza del dólar y los tipos.

Datos Macro

- IPP mensual Alemania (agosto): 7,90%, estimado 1,60%, anterior 5,30%; Anual: 45,80%, estimado 36,80%, anterior 37,20%;

- IPC subyacente Japón (agosto): 2,80%, estimado 2,70%, anterior 2,40%;

- Ventas de viviendas de segunda mano EEUU (agosto): 4,80M, estimado 4,70M, anterior 4,82M;

- Reserva Federal: Decisión tipos de Interés: 3,25%, estimado 3,25%, anterior 2,50%;

- Decisión sobre tipos de interés en Japón: -0,10%, estimado -0,10%, anterior -0,10%;

- Decisión sobre tipos den interés en Reino Unido: 2,25%, estimado 2,25%, anterior 1,75%;

- Confianza del consumidor de la Eurozona de Septiembre: -28,8, estimado -25,8, anterior -25;

- Nuevas peticiones de subsidio por desempleo EEUU: 213K, estimado 218K, anterior 208K;

- PMI Compuesto de la zona euro (Preliminar): 48,2, estimado 48,2, anterior 48,9;

- PMI Manufacturero de la zona euro (Preliminar): 48,5, estimado 48,7, anterior 49,6;

- PMI Servicios de la zona euro (Preliminar): 48,9, estimado 49, anterior 49,8;

- PIB España (trimestral): 1,50%, anterior 1,10%, -0,20% anterior.

Esta semana

- El lunes, el dato del índice IFO de Confianza Empresarial alemana.

- El martes, los datos de pedidos de bienes duraderos del mes de agosto, el dato de Confianza del Consumidor de la Conference Board y el dato de venta de viviendas nuevas de Estados Unidos.

- El jueves, el IPC Armonizado de España y de Alemania y los datos de confianza del consumidor y clima empresarial de la zona euro de Septiembre.

- El viernes, el IPC de la zona euro, el PMI Compuesto y Manufacturero de China y saldrá también el dato de desempleo en Alemania En Estados Unidos, tendremos el dato del Deflactor del PCE y las Expectativas y Confianza del Consumidor de la universidad de Michigan.

Gráfico de la semana

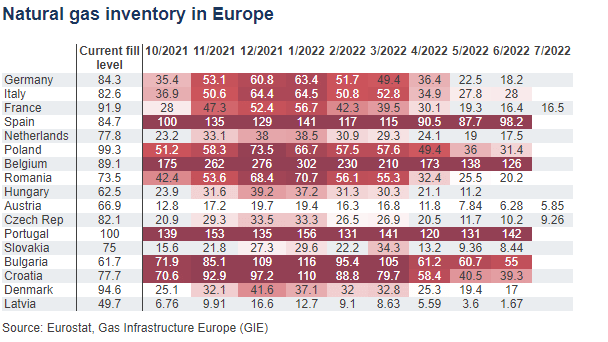

El conflicto ruso está demostrando el peso y relevancia que tiene dicho país en el resto de economías europeas, disparando inflaciones y costes energéticos. El gas natural es uno de los principales protagonistas en ello, siendo el Nord Stream, como bien es sabido, el principal proveedor de gas natural a nivel europeo.

Atendiendo a la cercanía del invierno y, por tanto, la etapa de aumento y de mayor consumo de gas del año, se observa en la siguiente tabla cómo están actualmente las capacidades de los principales países europeos en cuanto a inventarios de gas, referenciándolos a sus recientes patrones de uso mensual.

Reseñable que hay países donde el consumo de gas de un mes en invierno consumiría mucho más de la mitad de las reservas nacionales de gas, lo cual podría compensarse si se mantiene una entrada constante y similar durante los siguientes meses de la materia prima, pero sufrirían notoriamente en caso de cortes o reducción de suministros.