La esperanza de recortes de tipos impulsa al S&P 500 pese a la debilidad de los datos macro

Redacción Mapfre

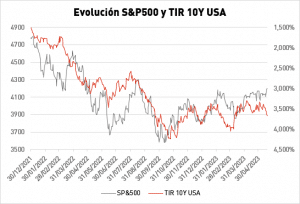

La moderación de las tasas de inflación en Estados Unidos han dado esperanza a los inversores sobre la posibilidad de ver recortes de tipos de interés este mismo año. Ese optimismo está impulsando la evolución del principal índice de bolsa en Estados Unidos, el S&P 500, dejando de lado una macro que se debilita y unos beneficios empresariales que no acompañan.

Desde comienzos del año pasado, la correlación en la evolución del S&P500 y la TIR del bono a diez años estadounidense se ha situado en un 85%, con lo que ese mayor optimismo en los mercados de renta variable se traslada también a la renta fija.

La semana pasada fue positiva para las bolsas mundiales, ya en la recta final de la temporada de presentación de resultados del primer trimestre y con alzas importantes en las rentabilidades de los bonos debido a la fortaleza que sigue mostrando el mercado laboral en Estados Unidos.

También fue una semana muy marcada por las negociaciones sobre el techo de deuda en Estados Unidos y muchos datos macro. Sobre el primer asunto, parece que las negociaciones avanzan por buen camino y existe la posibilidad de que esta semana se alcance un acuerdo que podría suponer dos efectos: en el corto plazo, una menor liquidez en el mercado de renta fija por el aluvión que se espera de emisiones por parte del Tesoro estadounidense, tras semanas sin obtener financiación, y en el largo plazo, un menor gasto público fruto de las exigencias de los republicanos lo que supondría un menor crecimiento.

Respecto a los datos macro, hubo sorpresa negativa por parte de la producción industrial en la eurozona dado que cayó un 4,1% en el mes de marzo, lo que podría provocar una revisión a la baja del dato del PIB del primer trimestre.

Al otro lado del Atlántico, los datos fueron más positivos con un repunte de las ventas minoristas (fruto de la fortaleza del mercado laboral que sostiene la demanda) y una mejora en el índice de sentimiento del constructor.

Por último, aunque la reapertura nos deja buenas cifras macroeconómicas en China, no sirven para cumplir con las expectativas del consenso del mercado y poco a poco van perdiendo fuelle. Todo lo contrario a perder fuelle le ocurre a la inflación en Japón que se sitúo en el 3,3% (la tasa subyacente en el 4,1%) poniendo más presión si cabe al Presidente del BOJ para acabar con su política de control de la curva.

Otros datos macroeconómicos:

- Producción Industrial China (Abril): 5,6% YoY Vs 10,9% esperado y 3,9% anterior.

- Ventas Minoristas China (Abril): 18,4% YoY Vs 21,9% esperado y 10,6% anterior.

- ZEW Alemán: -10,7 Vs -5,5 esperado y +4,1 anterior.

- Producción Industrial Estados Unidos (Abril): 0,5%MoM Vs 0% esperado y 0,4% anterior.

- Ventas viviendas 2ª mano en Estados Unidos (Abril): -3,4%MoM

- Índice de precios a la producción en Alemania (Abril): 3,3%YoY Vs 3,2% anterior.

Esta semana:

- El martes se publicarán los PMIs preliminares del mes de mayo en las principales economías y las ventas de viviendas nuevas en Estados Unidos.

- El miércoles tendremos el dato de inflación de abril en Reino Unido, el IFO en Alemania y las actas de la última reunión de la Fed.

- El jueves conoceremos el dato final de PIB del 1T en Alemania y la segunda revisión en Estados Unidos.

- Para finalizar la semana, el viernes conoceremos el dato PCE de inflación en Estados Unidos, así como información de la renta disponible de los hogares estadounidenses y pedidos de bienes industriales.