Ola de rebajas de ráting de deuda corporativa

Redacción Mapfre

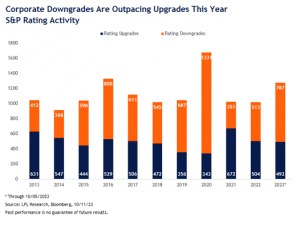

Aunque la situación es bastante tranquila para la deuda de mayor calidad crediticia, no lo es tanto para los bonos High Yield que son los que acumulan la mayor parte de rebajas de calificación por parte de la agencia S&P. En lo que llevamos de año, la agencia norteamericana ha rebajado su rating a 787 compañías frente a solo 492 para las que ha otorgado una mejor nota. Este cociente resulta en el año con mayor porcentaje de rebajas de calificación desde el año 2020.

En esta nueva entrega del informe semanal de mercados de MAPFRE Gestión Patrimonial, el equipo nos recuerda que la nueva situación de riesgo geopolítico abierto en Oriente Medio marcó el devenir de los mercados durante la última semana. El miedo a que el conflicto entre Israel y Palestina alcance a más países provocó un repunte del 7% en el precio del crudo y fuertes variaciones en los bonos gubernamentales en un claro movimiento de búsqueda de refugio. En este sentido, contribuyeron también una serie de declaraciones por parte de miembros de la FED en los que afirmaban que el reciente repunte de los tipos de interés reducía la necesidad de endurecimiento adicional por parte de la autoridad monetaria. En lo que a la renta variable se refiere, la semana fue mucho más tranquila con alzas generalizadas aunque ligeras y en el que las pequeñas compañías se llevaron la peor parte. La semana pasada se dio comienzo a la temporada de presentación de resultados del tercer trimestre y el consenso de analistas prevén que será el cuarto trimestre consecutivo de caídas en beneficios en términos interanuales. Si bien esta tendencia podría romperse dado que el consenso estima una caída solamente del 0,4% y habitualmente la temporada acaba con resultados mejores de lo esperado.

En lo que a datos macro se refiere, la inflación en Estados Unidos fue sin lugar a dudas el dato más importante. Los precios subieron un 0,4% en el mes de Septiembre y la tasa interanual se sitúo en el 3,7% Vs 3,6% esperado. La inflación subyacente bajó dos décimas hasta el 4,1% y aunque la tendencia sigue siendo de clara desaceleración, la lectura del mercado fue negativa dado que el componente de servicios (sin tener en cuenta la vivienda) subió un 0,5% en el mes en lo que fue la mayor subida desde Septiembre del año pasado. Por otro lado, el FMI rebajó la previsión de crecimiento de la Eurozona en un contexto de crecimiento frágil a nivel global debido al repunte en la inflación y un nuevo shock geopolítico.

Renta Variable

Los índices norteamericanos se mantuvieron ajenos a la volatilidad que sí vimos en otros activos y acabaron la semana con rentabilidades positivas. El sector energético debido al fuerte avance del precio del petróleo así como los sectores más ligados a la evolución de los tipos de interés (utilities y sector inmobiliario) fueron los que mejor comportamiento tuvieron. El sector financiero también acogió con buen tono el inicio de la campaña de presentación de resultados con los buenos números de JPM, Citi o Blackrock. En Europa los índices se mantuvieron más planos e incluso vimos retrocesos para el IBEX, el CAC y el DAX debido a esa rebaja de los pronósticos de crecimiento por parte del FMI así como un dato decepcionante de ventas por parte de la empresa de lujo LMVH. En las bolsas emergentes, los rumores de la creación de un fondo de apoyo al sistema bursátil chino animó a los índices asiáticos.

Renta Fija

La búsqueda de refugio motivada por el nuevo riesgo geopolítico abierto en Oriente Medio llevó a las curvas del tesoro a rebajas importantes en la rentabilidad exigida. Si bien es cierto que las declaraciones de varios miembros de la FED ya comentadas anteriormente también contribuyeron a este movimiento y el mercado ha pasado a descontar con una probabilidad inferior al 10% una subida de tipos en la próxima reunión de Noviembre. Por el lado de los bonos corporativos, empieza a preocupar la fuerza con la que los diferenciales crediticios se han ido ampliando en las últimas semanas aunque si bien conviene recordar que lo hacían desde niveles muy bajos. Debido a la retirada de liquidez del sistema por parte de los Bancos Centrales, el mercado está muy atento a cualquier síntoma que despierte una fuente de preocupación acerca de la estabilidad financiera y muchos apuntan a los bonos con peor calificación crediticia y a la deuda privada como la próxima fuente de inestabilidad.

Divisas y Materias Primas

El protagonista de la semana volvió a ser el precio del petróleo dado que repuntó más de un 7% durante la semana hasta situarse por encima de los 90$/barril. El miedo a que el conflicto entre Palestina e Israel alcance a Irán en un momento de fuerte demanda y escasa oferta provocó la fuerte apreciación de la materia prima. Pese a este repunte, el barril de Brent cae en lo que llevamos de Octubre. El USD volvió a revalorizarse una semana más pese a la caída de tipos en Estados Unidos y complica aún más la situación para los países importadores de materias primas.

Esta Semana

Conoceremos los datos de ventas minoristas en Estados Unidos y la producción industrial que serán importantes para medir la fortaleza de la demanda y del sector manufacturero. También se publicará el dato del PIB del 3T en China.