Solo el 28% de las compañías del S&P 500 baten al índice

Redacción Mapfre

El rebote de más del 20% desde los mínimos de octubre de 2022 de la bolsa norteamericana ha pillado por sorpresa a muchos inversores dado el pesimismo que se preveía sobre la economía de Estados Unidos para la primera mitad del año.

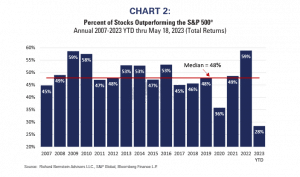

La principal economía del mundo pudo eludir la recesión gracias al empuje de una demanda que sigue tirando de ahorros acumulados. Sin embargo, la evolución del índice del S&P500 esconde la realidad de un mercado bursátil menos boyante de lo que parece dado que solo un 28% de las compañías del índice han obtenido más rentabilidad que el propio índice.

Europa, rezagada en los mercados tras la entrada en recesión técnica

Ligeras alzas para los índices norteamericanos en el cómputo de los últimos cinco días sin un catalizador claro dada la escasa relevancia de los datos conocidos. No fue así el caso en Europa en el que la mayoría de los índices sufrieron caídas al confirmarse que la economía europea entró en recesión técnica al acumular dos trimestres de crecimiento negativo.

Fue también una semana marcada por la decisión del Banco Central de Canadá y de Australia de volver a elevar los tipos de interés tras varios meses de pausa dado que la inflación, aunque descendiendo, no lo hace a la velocidad que las autoridades desearían. Estas decisiones de política monetaria tuvieron su efecto sobre el resto de curvas de tipos de interés con alzas especialmente en los tramos cortos de bonos europeos y norteamericanos lo que llevó de nuevo a la curva a su punto de mayor inversión en meses.

A nivel macroeconómico, además del dato definitivo de PIB del 2T en la Eurozona, se publicaron también datos de ventas minoristas de abril con una caída del 2,6% en términos interanuales y una moderación del índice de precios de producción industrial hasta el 1% desde el 5,5% anterior.

En Estados Unidos, el sector servicios mostró signos de menor fortaleza lo que empieza a recordar la situación que vivió primeramente el sector manufacturero. Todos los subíndices descendieron con respecto a la lectura anterior aunque se mantienen por encima del nivel de 50 que separa la contracción de la expansión. Esta semana será clave al publicarse datos macro importantes y tendremos decisiones de política monetaria en Europa, Estados Unidos y Japón.

Otros datos macroeconómicos

- Pedidos a fábrica EE.UU. (abril): +0,4% intermensual

- Peticiones de subsidio de desempleo semanales (Estados Unidos): 261.000 Vs 233.000 anterior.

- Caixin PMI Compuesto de China (mayo): 55,6 Vs 53,6 anterior.

- Exportaciones China (mayo): -7,5% interanual Vs +8,5% anterior. Las importaciones cayeron un 4,5% interanual Vs un -7,9% anterior.

- Inflación China (mayo): 0,2% en términos interanuales.

Esta semana:

- El martes tendremos el dato de ZEW de expectativas alemán así como el índice de optimismo de las pymes norteamericanas y por supuesto, el dato de inflación del mes de mayo en Estados Unidos.

- El miércoles se publicará la producción industrial de abril de la Eurozona y el índice de precios a la producción de mayo en Estados Unidos. Por la tarde, reunión de la Fed y decisión sobre tipos de interés.

- El jueves tendremos datos importantes en China como la producción industrial y las ventas minoristas de mayo. A su vez, habrá reunión del BCE y decisión sobre tipos de interés y por la tarde, datos de ventas minoristas y producción industrial en EE.UU.

- El viernes terminaremos con la encuesta de confianza de la Universidad de Michigan.