Subidas en Bolsa por el buen dato de inflación en Estados Unidos

Redacción Mapfre

Semana de interesantes subidas tanto para la renta variable como para los mercados de bonos gracias a las buenas referencias de inflación en Estados Unidos, con un IPC de junio subiendo una décima menos de lo esperado y un IPP que muestra apenas una subida de un 0,1% en el año. Estos datos denotan, en líneas generales, cierto enfriamiento del componente inflacionista en la economía estadounidense y que fueron recibidos con subidas en las bolsas y los mercados de bonos.

Esta semana vimos además el inicio de la temporada de resultados en EEUU, con sorpresas positivas por parte de la banca, destacando los casos de JPMorgan y Wells Fargo, que reportaron unos beneficios mayores a lo esperado para el segundo trimestre del año, impulsando con ello las subidas de las Bolsas.

En Europa, a pesar de que las referencias macroeconómicas no fueron tan positivas, como es el caso del índice ZEW, que salió peor de lo esperado tanto para Alemania como para el conjunto de la Eurozona, las Bolsas celebraron el mejor dato inflacionista estadounidense.

Mención especial para la economía china, que no logra despegar en su proceso de reapertura post-covid, con datos peores de lo esperado en exportaciones, tal y como se observa en la caída de su balanza comercial (en parte afectados por el conflicto con Taiwán) y con datos de inflación lejos de los objetivos que necesita la economía china para un proceso de reapertura exitoso.

Gráfico de la semana

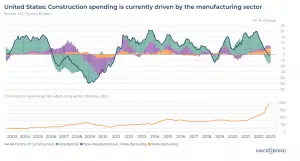

La construcción estadounidense ha caído notoriamente desde el inicio de las medidas de control inflacionista en el 2022. Esto ha llevado a un cambio en los pesos de dicho componente, puesto que la construcción residencial, que durante varias décadas fue el motor de la construcción en la economía estadounidense, ha pasado a un segundo plano en el contexto de control de tipos por la crisis inflacionista y el difícil acceso a la vivienda.

Su puesto ha sido asumido por la construcción de tipo manufacturera, que está en niveles máximos en proporción histórica, sobre todo debido al cambio de las políticas estadounidenses, enfocada a la inversión en energías limpias y a la repatriación de la producción de productos claves en la cadena de suministro actual, como son los semiconductores:

Otros datos macro:

- IPC China (junio): Anual – 0,0% vs 0,2% est y 0,2% anterior; Mensual: -0,2% vs 0,0% est y -0,2% anterior;

- IPP China (junio): Anual - -5,4% vs -5,0% est y -4,6% anterior;

- Tasa de desempleo en Reino Unido (mayo): 4% vs 3,8% est y 3,8% anterior;

- Índice ZEW de confianza inversora de la Eurozona (julio): -12,2 vs -10,2 est y -10 anterior;

- Índice ZEW de confianza inversora de Alemania (julio): -14,7 vs -10,5 est y -8,5 anterior;

- IPC de EEUU (junio): Anual – 3% vs 3,1% est y 4% anterior; IPC Subyacente: 4,8% vs 5,3% anterior;

- IPP de EEUU (junio): Anual – 0,1% vs 0,4% est y 0,9% anterior;

- Índice NFIB de optimismo de las pequeñas empresas en EEUU (junio): 91,0 vs 89,9 est y 89,4 anterior);

- Balanza Comercial China: $70,62bn vs $74.80bnest y $65.81bn anterior; Exportaciones: -12,4% vs -7,5% anterior;

- Dato preliminar de la confianza del consumidor de la U. Michigan en EEUU: 72,6 vs 65,6 est y 64,4 anterior;

Esta semana:

- Este lunes han salido los datos de ventas minoristas de China (3,1% vs 3,3% estimado) y del PIB trimestral (dato anual del 6,3% vs 7,3% estimado, con variación trimestral de un 0,8% vs el 0,5% estimado).

- El martes tendremos en EEUU, el dato de ventas minoristas y el dato de actividad empresarial de servicios de la Fed de NY.

- El miércoles saldrá el dato preliminar de los permisos de construcción y los inicios de construcción de nuevas viviendas en EEUU. Tendremos también los datos de IPC finales de la Eurozona y del Reino Unido.

- El jueves veremos el dato semanal de las nuevas peticiones de subsidios por desempleo, las ventas de viviendas de segunda mano y el índice manufacturero de la Fed de Filadelfia en EEUU. También tendremos el dato preliminar de la confianza del consumidor en la Eurozona y el dato de IPP de Alemania.

- Cerraremos la semana sin referencias relevantes el viernes.