Tensión en los mercados: nuevos riesgos de inflación

Redacción Mapfre

Semana de caídas en los principales índices tanto de bonos como de acciones, tras las declaraciones ante el Congreso de Jerome Powell, presidente de la FED, en relación a la necesidad de mantener el ciclo de subidas de tipos para doblegar la inflación, sobre todo, la subyacente, la cual continúa resiliente.

Como referencias macro de la economía estadounidense, vimos esta semana como la construcción de nuevas viviendas están en los niveles más altos del último año y medio y las ventas de viviendas existentes siguen al alza, lo cual denota que la demanda de vivienda en EEUU está en alza sin aparente afección por el alza en el coste hipotecario, siendo la vivienda uno de los elementos relevantes para lograr el control inflacionista en EEUU.

En Europa, se renovaron los temores a que nuevas subidas de los tipos de interés provoquen una recesión en la Eurozona. Esto se vio reflejado en la relevante bajada del PMI de la Eurozona, tanto por el componente manufacturero (de 44.8 a 43.6), como en el de servicios (de 55.1 a 52.4), estando el componente de Servicios cerca del territorio indicativo de contracción económica (<50).

Mención especial para el alarmante dato de inflación de Reino Unido que alcanzó el 8,7% (subyacente 7,9%) y la sorprendente respuesta del Banco Central de Inglaterra con una subida de 50 pbs, cuando todo el mercado parecía descontar 25 pbs. En cuanto a emergentes refiere, China no logra hacer despegar su demanda tras la reapertura post-covid ante la falta de estímulos que lo propicien, afectando con ellos a determinadas materias primas, como el petróleo, que sufre caídas ante la menor demanda esperada por parte del gigante asiático.

Otros datos Macro:

- IPP de Alemania (Mayo): Anual: 1 vs 1,7% esperado y 4,1% anterior; Mensual -1,4% vs -0,7% esperado;

- Permisos para la construcción de viviendas en Estados Unidos (Mayo): 1,491k vs 1,425 esperado y 1,416 anterior;

- IPC UK (Mayo): General 8,7% vs 8,4% est y 8,7% anterior; Subyacente: 7,1% vs 6,8% est/anterior.

- Nuevas peticiones de subsidios por desempleo en EEUU: 264K vs 260K est y 264K anterior;

- Ventas de vivienda de segunda mano (Mayo): 4,30M vs 4,25M est y 4,29 ant;

- Dato Preliminar del PMI Manufacturero Eurozona (Junio, Mensual): 43,6 vs 44,8 est y 44,8 anterior;

- Dato Preliminar del PMI Servicios Eurozona (Junio, Mensual): 52,4 vs 54,5 est y 55,1 anterior;

- Dato Preliminar del PMI Manufacturero EEUU (Junio, Mensual):46,3 vs 48,5 est y 48,4 anterior;

- Dato Preliminar del PMI Servicios EEUU (Junio, Mensual): 54,1 vs 54 est y 54,9 anterior;

Esta semana…

- Hoy lunes tendremos el IFO de Confianza Empresarial en Alemania.

- El martes saldrá el dato preliminar de los pedidos de bienes duraderos, la encuesta de la confianza del consumidor de la Conf Board y el dato de venta de nuevas viviendas en EEUU del mes de Mayo.

- El miércoles saldrá el dato preliminar de inventarios mayoristas y minoristas de EEUU, y en Alemania tendremos el índice GFK de Confianza del Consumidor. En España tendremos también el dato de ventas minoristas del mes de Mayo.

- El jueves tendremos el dato preliminar del IPC alemán y del IPC en España.

- Cerramos la semana con el PCE deflactor de EEUU y el índice Manufacturero de Chicago. Tendremos el dato preliminar de inflación en la Eurozona y el dato de desempleo alemán

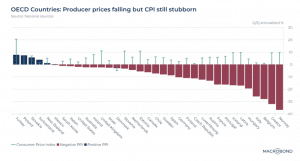

Gráfico de la semana: IPP vs IPC

Como sabemos, el índice de precios de producción (IPP) es una medida de la variación media de los precios que los productores nacionales de una economía reciben por su producción. Suele considerarse un indicador adelantado de la inflación de los precios al consumo (IPC), con un desfase de unos tres meses en el promedio de los últimos años. Es interesante ver, que sin embargo, este desfase no termina de cumplirse habiendo cierta desconexión producto de la incertidumbre actual, dándose la casuística, de que en el último trimestre, el IPP ha bajado en la mayoría de los países de la OCDE, pero el IPC sigue aumentando en casi todos ellos, aunque a un ritmo más lento tal y como se ve a continuación: