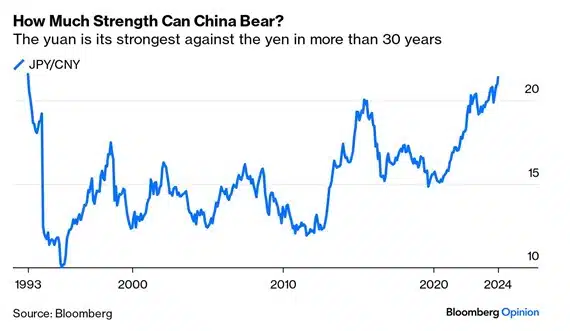

El yen japonés, en su punto más débil frente al yuan en más de 30 años

Redacción Mapfre

El yen japonés se encuentra ahora en su punto más débil frente al yuan chino en más de 30 años, remontándose a la época anterior al ingreso de China en la Organización Mundial de Comercio. El tipo de cambio con el yen ha sido importante para las autoridades chinas en el pasado, puesto que al ser dos economías exportadoras, la lucha por tener divisa más barata ha venido siendo fundamental con el paso de los años.

El plan de crecimiento económico chino implica lograr más exportaciones de bienes de mayor valor añadido, lo que conlleva una competencia directa con el mercado al que está enfocado Japón. Así, puede que veamos intervencionismo en las divisas de ambos países en los siguientes meses.

La incertidumbre sobre el calendario de los recortes de tipos de la Reserva Federal estadounidense (Fed) y las tensiones geopolíticas en Oriente Próximo pesaron sobre los mercados, que sufrieron caídas a ambos lados del Atlántico. Las tensiones geopolíticas se dispararon esta semana ante el conflicto entre Irán e Israel, lo que provocó un aumento en la demanda de activos refugio como el dólar y el oro (en máximos), que experimentaron subidas frente a las caídas de la renta variable y renta fija.

En Estados Unidos, las declaraciones de miembros del Fed volvieron a activar la volatilidad sobre los tipos de interés. En las últimas semanas, y a la vista de la fortaleza de la economía estadounidense, el ‘higher-for-longer’ (mantener tipos altos por más tiempo) va cobrando fuerza en el mercado. Tanto es así que incluso el propio presidente de la Fed, Jerome Powell, advirtió de que se necesitaba una mayor confianza en la lucha inflacionista para rebajar los tipos. La subida no está en el plan original, pero podría darse si los datos macroeconómicos cobrasen la suficiente fuerza.

En cuanto a las últimas referencias macroeconómicas en EE.UU., hubo cierto tono mixto, con las ventas minoristas sorprendiendo al alza, pero con la producción industrial peor de lo esperado. Mientras que en EE.UU. se mantiene la incertidumbre sobre los tipos de interés, en Europa parece haber unas perspectivas más claras, ya que en una reunión que hubo esta semana en el FMI, varios responsables del BCE reforzaron la idea de que la fecha prevista para iniciar la reducción de tipos de interés será el próximo junio. En lo que a datos macro se refiere en Europa, solamente destacamos que el dato de Producción Industrial de la Eurozona salió peor de lo esperado y que el índice ZEW en Alemania sorprendió al alza.

Renta variable

Las bolsas estadounidenses registraron su tercera semana consecutiva de caídas, en medio de las incertidumbres por las tensiones en Oriente Próximo y la posibilidad de que los tipos de interés estadounidenses sigan más altos durante más tiempo. Esta semana además presentarán las grandes tecnológicas (Meta, Alphabet, Microsoft).

A nivel sectorial, el sector tecnológico fue el que más sufrió, ya que el aumento de los tipos supuso un mayor descuento teórico sobre sus beneficios futuros. Sin embargo, ‘utilities’ y consumo defensivo fueron de los sectores que lograron mantenerse en positivo.

En Europa, el Stoxx 600 tuvo caídas a raíz de las tensiones en Oriente Medio, aunque entre los principales índices vimos un tono mixto: el DAX Alemán y CAC francés a la baja y el FTSE MIB italiano en positivo. A nivel sectorial, el comportamiento fue similar al estadounidense, con sectores como las ‘utilities’ y el consumo defensivo al alza frente a las caídas del sector tecnológico, arrastrado por los malos resultados de ASML.

Por la parte de emergentes, destacó China, con subidas cercanas al 2% del CSI 300, apoyada en un buen dato del PIB del primer trimestre, que creció por encima de lo esperado. Las caídas en Latinoamérica, principalmente motivadas por su afección y vinculación al dólar, que se revalorizó como refugio por la tensión geopolítica en Oriente Medio, afectaron negativamente a los índices de la región.

Renta fija

El discurso de los miembros de la Fed, que parecen frenar el optimismo sobre posibles bajadas de tipos hasta ver señales de control inflacionista o incluso de subir tipos si se necesitase, llevó la volatilidad a los diferentes tramos de la curva estadounidense. Esta semana, el ‘high yield’, que ha sido con diferencia uno de los mejores activos dentro de la renta fija en los últimos meses, cayó notoriamente en volúmenes de negociación ante el discurso de ‘higher-for-longer’, ya que un entorno sostenido de tipos de interés altos dificultará la refinanciación para este tipo de compañías. En Europa, también vimos subidas en los tipos de los bonos, aunque no tan pronunciada como es el caso del bono a 10 años americano.

Divisas y materias primas

La escalada del conflicto entre Irán e Israel tuvo reflejo en el oro, el dólar y el petróleo a lo largo de la semana. Y es que el dólar y el oro funcionaron como refugio, disparándose la divisa estadounidense hasta alcanzar su nivel más alto desde noviembre de 2023. La onza de oro llegó a alcanzar los 2.430 dólares, alcanzando su máximo histórico. El petróleo tuvo mucha volatilidad con subidas y bajadas a lo largo de la semana, a medida que se iba conociendo más información del conflicto entre Irán e Israel, finalizando la semana con caídas del barril a 87 dólares el barril (un 3,5% de bajada).

Esta semana…

El dato a destacar esta semana vendrá de EE.UU., donde tendremos la publicación del PCE Deflactor y el PIB del primer trimestre, mientras que en Europa conoceremos los PMIs preliminares del mes de abril.