Cómo aprovechar la inestabilidad del mercado estadounidense

Redacción Mapfre

Tras una caída de cerca del 21 % en el S&P 500 durante los primeros seis meses de 2022, el múltiplo P/E del índice ha descendido del 21,2x hasta aproximadamente el 15,9x (un valor ligeramente inferior al promedio a 25 años vista de 16,9x). A pesar de que las acciones energéticas subieron un 31,8 %, el valor de los otros 10 sectores del S&P 500 decreció, siendo el consumo discrecional, los servicios de comunicaciones y las acciones tecnológicas los más afectados, con un -32,8 %, un -30,2 % y un -26,9 % respectivamente. Las circunstancias que han motivado esta caída son enormemente heterogéneas y van desde la preocupación de los inversores derivada de la inflación, las tasas de interés y el miedo a la recesión, hasta la guerra de Ucrania, los problemas que afectan a las cadenas de suministro y la desaceleración económica registrada en China. Esta es una de las conclusiones extraídas del último informe trimestral de Boyar Value Group, en el que se analiza la gravedad de la destrucción de riqueza resultante de todos los factores mencionados. Tanto es así, que el Financial Times ha informado de la evaporación de más de nueve billones de dólares estadounidenses en el mercado de valores de EE. UU. durante la primera mitad de 2022.

La disminución de valor afectó a todos los tipos de activos excepto a las materias primas. De hecho, incluso las inversiones de renta fija consideradas «seguras» cayeron de forma vertiginosa en pleno pronunciado aumento de las tasas de interés. De acuerdo con JP Morgan, las pérdidas fueron de cerca del 23 % para los inversores en bonos del Tesoro estadounidense a 30 años, de casi el 15 % para los inversores en deuda corporativa con grado de inversión y de aproximadamente un 9 % para los titulares de bonos municipales. Las criptomonedas (el paradigma de la más pura especulación, desde nuestro punto de vista) se enfrentaron a una tremenda caída que llevó a Bitcoin, la criptodivisa más conocida, a perder cerca del 60 % de su valor en el primer semestre del año.

El Nasdaq 100, según el informe de Boyar, se vio especialmente afectado, ya que llegó a perder casi un tercio de su valor. A finales de junio, solo 21 de las empresas incluidas en el índice gozaban de un valor superior a los 100 000 millones de dólares estadounidenses, es decir, 12 menos que las registradas a principios de 2022.

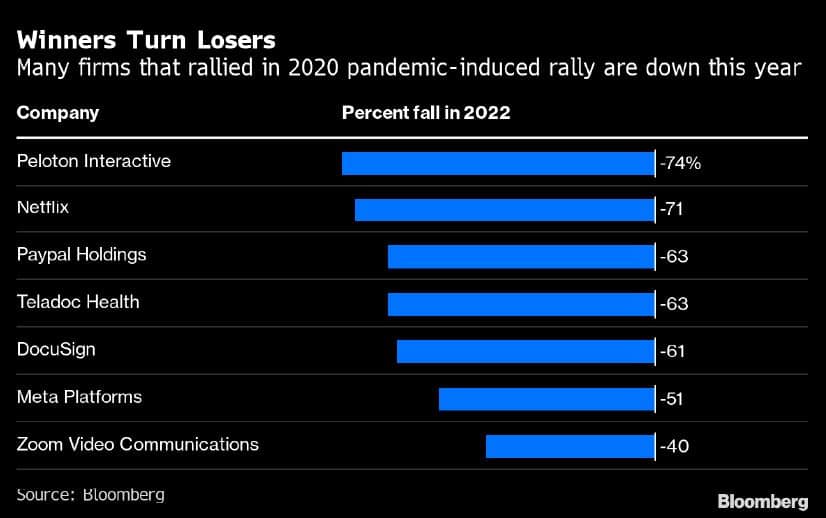

«Algunos de los grandes protagonistas de la pandemia, como Teladoc, DocuSign y Peloton, fueron el blanco de las caídas más acuciantes durante los primeros seis meses del año. Aunque no nos arriesgamos a predecir el rendimiento de ciertas empresas cuyo auge tuvo lugar durante la pandemia, creemos que los acontecimientos actuales podrían recordar a la burbuja puntocom, un periodo en el que muchas de las empresas que lideraban el mercado perdieron entre el 75 y el 90 % de su valor en un revés del que nunca pudieron recuperarse totalmente», asegura Boyar. Cabe recordar que Nasdaq tardó 15 años en superar el pico alcanzado en marzo del año 2000. Incluso aunque alguno de los «ángeles caídos» de la era pandémica superase sus valores máximos hasta la fecha, la empresa estadounidense está convencida de que se trataría de una excepción.

Giros de mercado y sensaciones actuales

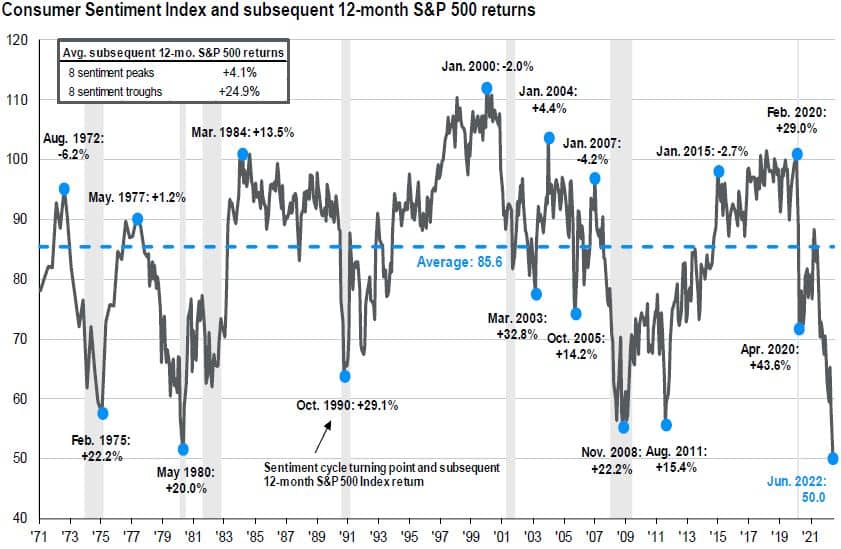

El mercado se ha tenido que enfrentar a vertiginosos giros en lo que llevamos de año, un periodo durante el cual el S&P 500 registró variaciones del 1 % (arriba o abajo) en casi la mitad de las sesiones bursátiles. De continuar así, sería la segunda vez que se registran tantos «días del 1 %» en los últimos 25 años. El desánimo de los inversores roza niveles históricos (el indicador de periodos alcistas y bajistas del Bank of America registró un periodo «bajista máximo» durante tres semanas seguidas), y la confianza de los consumidores ha decaído aún más que tras los atentados del 11-S, durante la crisis financiera de 2008-2009 y los confinamientos generados por el coronavirus. Tradicionalmente, estos marcadores han sido grandes contraindicadores para la rentabilidad futura del mercado de valores.

Confianza de los consumidores y mercado de valores

La confianza de los consumidores podría verse aún más afectada, si bien JP Morgan afirma que el promedio de rentabilidad a 12 meses del S&P 500 tras el octavo periodo de deterioro de la confianza registrado desde 1971 ha sido del +24,9 %. Aunque nadie sabe con certeza hasta dónde seguirá disminuyendo la seguridad de los consumidores, lo cierto es que las épocas en las que esta llegó a perderse casi por completo representaron algunas de las mejores oportunidades de compra para los inversores de capital.

En su previsión de mediados de año, el equipo de JP Morgan Global Research resumió la situación de la siguiente forma: «El posicionamiento y la confianza de los inversores se halla en los niveles más bajos de las últimas décadas. Por tanto, a pesar de que no creemos que el mundo y la economía se encuentren en su mejor momento, estamos convencidos de que el inversor medio teme que se produzca una catástrofe financiera. No obstante, en caso de que los peores presagios no se cumplan, los activos de riesgo podrían compensar la mayoría de las pérdidas registradas durante el primer semestre del año». A pesar de que resulta del todo imposible predecir los plazos de recuperación de la economía, Boyar ha detectado que las mejores oportunidades de compra suelen darse en momentos en los que los inversores se muestran más pesimistas en relación con el futuro de las acciones.

¿Por qué no vender ahora y comprar cuando la situación se estabilice?

Con la gran cantidad de titulares negativos que nos rodea, Boyar asegura que los inversores se preguntan por qué no vender en un periodo bajista y esperar a que la situación se estabilice. Por sencillo que parezca, según la empresa resulta imposible llevar esta idea a la práctica y, además, supone un grave riesgo para el bienestar financiero de los inversores. Tal y como ha señalado el legendario inversor Howard Marks en su nota reciente, «perder unos pocos días puede comerse la rentabilidad a largo plazo». Según los datos de JP Morgan, desde 1999 hasta 2018 la rentabilidad anual del S&P 500 fue del 5,6 %, cifra que cayó hasta únicamente el 2,0 % en el caso de los inversores que se perdieron las diez mejores sesiones bursátiles (apenas un 0,4 % de las sesiones totales durante ese periodo).

«Los inversores que tuvieron la mala suerte de perderse las veinte mejores sesiones bursátiles no ganaron nada. Los mejores días de mercado suelen suceder a los peores días y es probable que los inversores que venden en esos momentos de pesimismo máximo se pierdan la recuperación».

Boyar Value Group concluye diciendo que la empresa no ha reducido, ni tiene pensado hacerlo, su exposición patrimonial: «En lugar de ello, preferimos aprovechar estos momentos de agitación para incrementar nuestro patrimonio. Nos duele la idea de perder dinero para nuestros clientes, pero vemos las pérdidas de este año hasta ahora como “pérdidas sobre el papel”, no como una pérdida permanente de capital. Al fin y al cabo, el precio de una acción en un día determinado es simplemente lo que la gente está dispuesta a pagar por una empresa en ese momento. Pero creemos que, a largo plazo, el mercado de valores llegará a reflejar el verdadero valor de la empresa o que un comprador la adquirirá por su verdadero valor, tal y como ya ha ocurrido antes en numerosas ocasiones. No tenemos motivos para creer que esta vez vaya a ser diferente».