El impacto en los mercados de unas elecciones muy reñidas en EEUU

Redacción Mapfre

Artículo de Jonathan Boyar, principal of th Boyar Value Group and Advisor to the MAPFRE AM US Forgotten Value Fund:

El 8 de noviembre se celebraron las elecciones de mitad de mandato en Estados Unidos y, aunque no se han contabilizado todos los votos, la "ola" republicana que algunos miembros del Partido Republicano predijeron no parece haberse materializado. Según Bloomberg News, el presidente Biden (a pesar de sus bajos índices de aprobación) podrá presumir de los mejores resultados de mitad de mandato para el partido de un presidente en funciones en más de 20 años.

En el momento de redactar este análisis, los republicanos parecen dispuestos a hacerse con el control de la Cámara de Representantes por un estrecho margen (con algunas elecciones aún demasiado reñidas, una victoria demócrata es teóricamente posible pero muy poco probable), pero el control del Senado (actualmente en manos demócratas) podría no decidirse hasta principios de diciembre. Los republicanos tendrán que ganar dos de las tres contiendas en Nevada, Georgia y Arizona. En Nevada, el recuento de los votos por correo continuará durante varios días, en Arizona la contienda está aún demasiado reñida como para decidirse en horas y Georgia se encamina a una segunda vuelta electoral el 6 de diciembre, ya que ningún candidato recibió más del 50% de los votos.

Independientemente del resultado, creemos que los inversores no deberían hacer cambios significativos en sus carteras en función de los resultados electorales. David Dubofsky escribió en Barron's que el mercado de valores ha sido históricamente más fuerte bajo un presidente demócrata con un Congreso dividido o republicano, pero, según admite, el tamaño de la muestra es increíblemente pequeño. De las 19 elecciones presidenciales celebradas desde el final de la Segunda Guerra Mundial, sólo 10 supusieron un cambio en el partido que ocupaba el Despacho Oval. Del mismo modo, en los 38 Congresos de ese mismo periodo, sólo hubo 8 cambios en el control de la Cámara de Representantes y sólo 14 en el control del Senado. Así que, por mucho que las emociones se desborden en la política, los inversores harían bien en mantenerlas bajo control y centrarse en los fundamentos de las empresas que poseen o que les gustaría comprar.

Uno de los resultados de este gobierno estrechamente dividido es que ambos partidos tendrán dificultades para hacer avanzar sus agendas (lo que, dependiendo de a quién se pregunte, podría ser positivo o negativo). Lo positivo, desde la perspectiva del mercado, es que el gasto fiscal podría disminuir significativamente, lo que daría a la Reserva Federal una razón para hacer una pausa o al menos ralentizar el ritmo de sus subidas de tipos de interés. Sin embargo, un gobierno dividido podría causar una futura volatilidad en el mercado de valores, potencialmente a través de un cierre del gobierno o un enfrentamiento por el techo de la deuda, que en 2011 llevó a una rebaja de la calificación crediticia de la deuda soberana de Estados Unidos y un desplome del mercado de valores que lo acompañó. Es de esperar que los miembros del Congreso aún recuerden ese desafortunado episodio, en el que ambos lados del pasillo fueron reprendidos por su incapacidad para comprometerse.

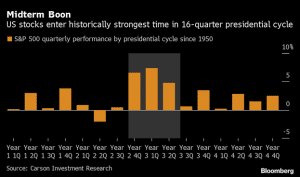

En cualquier caso, nos encontramos en el periodo más alcista del ciclo presidencial estadounidense de 16 trimestres, según datos de Carson Investment. Desde 1950, el cuarto trimestre de los años de mitad de mandato y los dos trimestres siguientes han sido históricamente los más fuertes, con ganancias medias respectivas del 6,6%, 7,4% y 4,8% para el S&P 500. Además, según los datos de Bespoke Investment Group, desde la Segunda Guerra Mundial, el tercer año del ciclo presidencial (2023 en el ciclo actual) ha sido, con diferencia, el más fuerte, con un avance medio del S&P 500 del 14% y un final positivo en el 83% de las ocasiones.